Visualizza articoli per tag: finanza

Martedì, 19 Maggio 2015 17:38

Le scorribande del Toro all'ITForum 2015 di Rimini

Giovedì 21 maggio, uno sguardo ai mercati finanziari globali con 5 esperti, per valutare opportunità e rischi degli investimenti. Per UniCredit interviene Carlo Aloisio, Senior Broker - Private Investor Products Italy Markets Corporate & Investment Banking. -

Parma, 19 maggio 2015 -

Nell'ambito degli appuntamenti dell'ITForum 2015 in programma a Rimini, giovedì 21 maggio a partire dalle 16 presso la sala dell'Arco, sarà possibile dare uno sguardo ai mercati finanziari globali con il supporto di cinque esperti, per valutare opportunità e rischi degli investimenti.

Per UniCredit interverrà Carlo Aloisio, Senior Broker - Private Investor Products Italy Markets Corporate & Investment Banking UniCredit Bank AG. Con lui Wlademir Biasia, Strategist - Partner Foundation of WB Advisors; Gaetano Evangelista, AD Age Italia; Claudia Segre, Segretario Generale ASSIOM FOREX & Board Member AC; e Giovanni Zibordi, Strategist Cobraf.com. Modera Claudio Kaufmann, Direttore Editoriale ITF News.

Per informazioni e iscrizioni: goo.gl/L8IiKo e www.itforum.it/rimini2015/programma?e=1OCPG5GTP14I&idfrom=ACU8OM2G49VM

(fonte: ufficio stampa Unicredit)

Pubblicato in

Comunicati Economia Emilia

Martedì, 14 Aprile 2015 12:00

Credemleasing (Gruppo Credem), approvati i risultati del 2014: nuovi finanziamenti +36,4% A/A

Valore complessivo dei nuovi contratti stipulati a fine 2014 è pari a 490,1 milioni di euro +36,4% rispetto ai 359,2 milioni di euro del 2013. -

Parma, 14 aprile 2015 -

Importo contratti stipulati a 490,1 milioni di euro, +36,4% a/a

(vs +8,9% mercato):

• leasing nautico +275,3% a/a;

• leasing immobiliare + 42,7% a/a;

• leasing auto +36,7% a/a;

• leasing strumentale +14,3% a/a.

2.846 contratti stipulati, +9,6 a/a;

margine di intermediazione a 33,5 milioni di euro, +9,8% a/a;

utile netto a 8,1 milioni di euro (+1,2% a/a).

Il Consiglio di Amministrazione di Credemleasing, società del Gruppo Credem attiva nel settore del leasing finanziario (autoveicoli, strumentale, immobiliare, navale, energie rinnovabili) guidata dal direttore generale Maurizio Giglioli, ha approvato nei giorni scorsi i risultati del 2014.

In particolare, il valore complessivo dei nuovi contratti stipulati a fine 2014 è pari a 490,1 milioni di euro +36,4% rispetto ai 359,2 milioni di euro del 2013. Nel dettaglio, sono in crescita i settori del leasing nautico (+275,3% a/a), del leasing immobiliare (+42,7% a/a), del leasing auto (36,7% a/a) e del leasing strumentale (+14,3%a/a). Il numero dei contratti stipulati è pari a 2846, in aumento del 9,6% a/a.

Lo stock dei crediti da locazione finanziaria è cresciuto nel 2014 del 4,1% raggiungendo 2,1 miliardi di euro, con rettifiche nette su crediti pari a 6,9 milioni di euro ed un costo del credito dello 0,33% a conferma dell'eccellente qualità dell'attivo. Il margine d'intermediazione è in crescita a 33,5 milioni di euro (+10,1% a/a), positivamente influenzato dalla crescita dei volumi e del numero dei nuovi contratti stipulati. Il cost/income è pari al 35,2% (in miglioramento rispetto al 35,9% di fine 2013) e conferma un buon livello di efficienza operativa. L'utile netto di periodo si è confermato a 8,1 milioni di euro (+1,2% rispetto ad 8 milioni di euro nel 2013).

"Siamo orgogliosi del mix di crescita e qualità dei finanziamenti alle imprese", ha commentato Maurizio Giglioli, direttore generale di Credemleasing e vice presidente di Assilea. "Questo risultato nasce da una consolidata cultura di valutazione del merito

1 Calcolato come rapporto tra rettifiche crediti nette di periodo su impieghi lordi.

imprenditoriale e di servizio professionale alle imprese. L'intero team di Credemleasing si è confermato un eccellente interprete di questi valori a sostegno della ripresa del paese", ha proseguito Giglioli, "la crescita e' proseguita nel primo trimestre 2015 con un lusinghiero risultato a livello di stipulato ed una forte accelerazione su leasing auto e beni strumentali all'impresa".

Credemleasing opera su tutto il territorio nazionale con 17 filiali e attraverso la struttura distributiva del Gruppo Credem che si articola in 634 tra filiali, centri imprese e negozi finanziari, 785 promotori finanziari con mandato, 275 agenti finanziari Creacasa e 119 agenti finanziari specializzati nella cessione del quinto.

Fonte dati contabili: "Credemleasing Bilancio 2014" e "Gruppo Credem Bilancio 2014"

(Fonte: ufficio stampa Media Relations Credem)

Pubblicato in

Comunicati Economia Emilia

Tag:

Mercoledì, 08 Aprile 2015 09:30

Banca Euromobiliare (Gruppo Credem) approvati i risultati 2014

Utile netto in crescita del 18% A/A a 5 milioni di euro, patrimonio +12.5% A/A a 8,9 miliardi di euro e raccolta netta di 800 milioni di euro. -

Parma, 8 aprile 2015 -

Ø Raccolta netta a 800 milioni di euro rispetto a 99 milioni di euro a fine 2013;

Ø investimenti sul reclutamento con 25 nuovi ingressi nel 2014;

Ø confermata la strategia di crescita sulle piazze ad elevato potenziale per la clientela private;

Ø investimenti in innovazione tecnologica e semplificazione della gestione operativa a supporto del servizio di consulenza.

Banca Euromobiliare, istituto del Gruppo Credem specializzato nel private banking guidato dal direttore generale Giuseppe Rovani, ha approvato nei giorni scorsi i risultati del 2014 con un utile netto di 5 milioni di euro, in crescita del 18% rispetto a 4,3 milioni a fine 2013. Il patrimonio complessivo ammonta ad 8,9 miliardi di euro, +12,5% rispetto a 7,9 miliardi di euro nello stesso periodo dell'anno precedente.

Particolarmente positivo l'andamento della raccolta netta pari a 797 milioni di euro rispetto a 99 milioni di euro a fine 2013 (605 milioni di euro componente gestita, 174 milioni di euro amministrata e 18 milioni di euro diretta). Tale andamento conferma la validità del modello di servizio dell'istituto, orientato alla consulenza finanziaria evoluta e personalizzata a pagamento, erogata da professionisti con una consolidata esperienza del settore.

Relativamente agli asset under management, la raccolta gestita complessiva è pari a 6.070 milioni di euro (+14% a/a), la raccolta amministrata ammonta a 2.304 milioni di euro (+11,2% a/a), mentre la raccolta diretta è pari a 564 milioni di euro (+3,3% a/a).

In crescita inoltre l'incidenza percentuale del risparmio gestito sul totale degli asset under management, passata dal 67,1% di fine 2013 al 68% del 2014.

Nel 2014 è proseguita, coerentemente con le strategie di crescita della banca, l'attività di reclutamento di professionisti con elevata esperienza e portafoglio pro-capite con una consolidata esperienza nella gestione dei clienti di elevato standing su piazze ad alto potenziale per lo sviluppo della clientela private. In particolare, sono stati 25 i nuovi consulenti reclutati.

Sono proseguiti inoltre gli investimenti in tecnologia ed innovazione di processo con l'obiettivo di sviluppare strumenti per semplificare le attività operative di raccolta ordini e di collocamento, per supportare la prestazione del servizio di consulenza e per comunicare con la clientela attraverso strumenti digitali come il nuovo sito web ( www.bancaeuro.it ), il nuovo internet banking e la nuova App mobile. Infine, grazie alle sinergie con il Gruppo Credem ed alla presenza distribuita su tutto il territorio nazionale, l'istituto offre ora ai clienti la possibilità di operare anche presso le filiali Credem abilitate per l'esecuzione delle principali operazioni e servizi di cassa.

"Vogliamo garantire ai nostri clienti un livello di servizio ai vertici del sistema in termini di qualità ed efficienza", ha dichiarato Giuseppe Rovani, direttore generale di Banca Euromobiliare. "Siamo convinti che la strada per raggiungere tale obiettivo passi necessariamente anche attraverso la selezione di professionisti con una consolidata esperienza nella gestione dei grandi patrimoni, offrendo loro l'opportunità di operare con un modello di servizio privo di conflitto di interessi che punta a valorizzare la professionalità e le competenze", ha proseguito Rovani.

Banca Euromobiliare, attiva da oltre 40 anni nella consulenza di alta gamma per imprenditori, investitori istituzionali, professionisti e clientela private, ha sede a Milano ed opera in tutta Italia attraverso 360 relationship manager.

Fonte dati contabili: "Banca Euromobiliare – Bilancio 2014" e "Gruppo Credem Bilancio consolidato – Relazione sulla gestione al 31/12/2014"

(Fonte: Media Relations Credem)

Pubblicato in

Comunicati Economia Emilia

Tag:

Mercoledì, 25 Febbraio 2015 13:08

UniCredit, Aiti e Piteco: Focus sulla tesoreria aziendale

A Bologna Palazzo Magnani ospita un incontro dedicato all'utilizzo dei virtual account per la gestione sicura degli incassi aziendali -

Bologna, 25 Febbraio 2015 –

"L'utilizzo dei Virtual Accounts. Riconciliazione degli incassi e ottimizzazione dei flussi di incasso" è il titolo dell'incontro - organizzato da UniCredit con l'Associazione Italiana Tesorieri d'Impresa (AITI) e in collaborazione con Piteco, la società specializzata nell'IT per la tesoreria e la finanza - in programma oggi a Bologna a Palazzo Magnani, sede dell'istituto di credito.

Il tema è centrale nella gestione della tesoreria. Ogni azienda deve saper scegliere la migliore soluzione bancaria per convogliare denaro e informazioni al suo interno tenendo conto di diversi fattori, ma anche integrare il flusso di dati all'interno del proprio gestionale in modo efficiente. Inoltre, le soluzioni già implementate e sperimentate dalle aziende negli corso degli anni, vanno riviste e aggiornate alla luce delle innovazioni sia tecnologiche che normative (SEPA, centralizzazione dei processi di tesoreria, soluzioni di cash pooling, ecc.).

In questo contesto, UniCredit ha illustrato una soluzione innovativa che rappresenta un valido aiuto all'attività di riconciliazione degli incassi. Il servizio "Virtual Account", realizzato da UniCredit, ha vinto infatti il premio ABI per l'innovazione 2014 nella Categoria "Innovare per crescere" e nel settembre 2014 è stato premiato dal Ministero dell'Educazione, Università e Ricerca nell'ambito del Premio nazionale per l'innovazione (categoria terziario, innovazione nei servizi finanziari).

"La gestione del circolante rappresenta il cuore del rapporto quotidiano con le oltre 11.000 aziende del centro-nord nostre clienti, afferma Luca Lorenzi, Deputy Regional Manager Centro Nord UniCredit - la struttura dedicata Global Transaction Banking è capace di offrire prodotti di cash management e trade finance all'avanguardia tecnologica conformi alle normative nazionali ed europee e attraverso il network di specialisti a livello locale dare un supporto quotidiano alle aziende fornendo consulenza su prodotti specifici".

L'innovazione fornita dall'istituto bancario incontra il valore aggiunto offerto dalle più moderne soluzioni gestionali di Tesoreria, che facilitano il dialogo tra le aziende e gli istituti di credito. A questo proposito, Andrea Guillermaz (Piteco) ha portato l'esperienza ultratrentennale di Piteco che, con oltre 2500 clienti attivi in tutti i settori di business, è oggi la società che meglio rappresenta l'ideale 'cerniera' tra il mondo economico e quello finanziario, grazie ad una tecnologia affidabile ed accessibile e capace di favorire una più fluida comunicazione nel complesso rapporto banca-impresa.

"Alla base di questa comunicazione – ha dichiarato Guillermaz, Partner Piteco - è centrale la disponibilità delle informazioni garantita, da un lato, dai fornitori di soluzioni gestionali di Tesoreria (che mettono a disposizione delle aziende tecnologie innovative) e, dall'altro, dalla volontà delle banche di essere sempre più vicine alle imprese".

L'incontro si inserisce nel filone della collaborazione stabile fra UniCredit e AITI, da tempo impegnate insieme a offrire servizi informativi e formativi specializzati alle aziende, e, con l'ingresso del partner Piteco, l'evento di oggi testimonia l'attenzione delle due istituzioni alle esigenze del tessuto economico locale.

(Fonte: ufficio stampa UniCredit)

Pubblicato in

Comunicati istituzionali Emilia

Giovedì, 15 Gennaio 2015 11:24

Reggio Emilia - A lezione di educazione finanziaria

Riparte a Reggio Emilia il ciclo di incontri, a sfondo economico, giunto alla sua undicesima edizione, presso la sede dell'Università di Modena e Reggio -

Reggio Emilia, 15 gennaio 2015 - di Federico Bonati -

È cominciato il 12 gennaio e durerà sino al 2 febbraio 2015 il nuovo ciclo di incontri sull'educazione finanziaria presso la sede dell'Università di Modena e Reggio. La conoscenza del sistema finanziario è un elemento basilare per la prosperità economica di un Paese, a maggior ragione se essa è approfondita dagli attori del Paese stesso come enti pubblici, industria bancaria e finanziaria, media, sistema scolastico e cittadini. La conoscenza del sistema finanziario dà alle famiglie le basi per acquisire la disciplina necessaria a risparmiare, può stimolare i lavoratori a pianificare una strategia di investimento efficace, può aiutare le categorie a basso reddito a ricavare il massimo da ciò che hanno, utilizzando i servizi finanziari disponibili a costi minori. Inoltre, ai risparmiatori tale consapevolezza può permettere di guidare al meglio le loro scelte d'investimento.

A tal proposito la Provincia di Reggio Emilia ha avviato nel 2005 un progetto pilota di tutela del risparmio e di educazione finanziaria, arrivato quest'anno alla sua undicesima edizione. Il progetto è realizzato in collaborazione con il Dipartimento di Comunicazione e Economia dell'Università degli Studi di Modena e Reggio Emilia e con l'Associazione di Risparmiatori e piccoli azionisti Federisparmiatori–Azionariato Diffuso; inoltre, dal 2008 è attiva la collaborazione con gli esperti di PLUS 24 de Il Sole 24 ore.

Il prossimo appuntamento in rassegna si svolgerà lunedì 19 e riguarderà i conti correnti, i conti deposito e gli investimenti liquidi, con relatore Nicola Borzi. Ad esso seguiranno "Gli investimenti responsabili" con Vitaliano D'Angerio, in data 26 gennaio e l'ultimo incontro lunedì 2 febbraio sul tema "Come il risparmiatore può far valere le proprie ragioni", relatore Antonio Criscione. Gli incontri, con inizio alle ore 17.30, si terranno nell'Aula 1 presso la sede reggiana dell'Università di Modena e Reggio Emilia in via Allegri 9. Gli stessi sono gratuiti e prevedono la possibilità di porre domande riguardanti l'argomento trattato. Per partecipare è possibile prenotarsi inviando una mail ad azionariatodiffuso@libero.it oppure telefonando allo 0522/444666.

Pubblicato in

Cronaca Reggio Emilia

Domenica, 28 Dicembre 2014 09:34

Coldiretti, 18mila imprese agricole in difficoltà finanziaria (+6%)

CreditAgri Italia chiude la gestione 2014 con un trend in crescita del +30% rispetto al precedente anno, uno stock storico di affidamenti di circa 3 miliardi di euro e un dislocamento operativo territoriale ormai presente sull'intero territorio nazionale con oltre 70 filiali dirette che in modo sinergico collaborano con circa 200 banche locali e nazionali.

Roma 23 dicembre 2014 - Risultano sostanzialmente aumentate le imprese agricole in difficoltà finanziaria che salgono ad oltre 18 mila con un amento del 6 per cent rispetto allo scorso anno con l'ammontare dei finanziamenti a sofferenza pari a 4.9 miliardi di euro, circa 600 milioni in più rispetto al 2013. E' quanto emerge da una analisi della Coldiretti sul terzo bollettino statistico della Banca d'Italia che evidenzia una dinamica dei finanziamenti all'agricoltura in sostanziale tenuta di livello, con un ammontare dei fidi bancari che sfiora in 44 miliardi di euro, assolutamente il linea con le risultanze del 2013, ma con una incidenza dei crediti a sofferenza pari all'11 per cento. A pesare - sottolinea la Coldiretti - sono state le difficoltà di mercato ma anche quelle provocate dal maltempo che ha tagliato le principali coltivazioni agricole. In questo contesto – sottolinea Coldiretti - CreditAgri Italia, ente intermediario finanziario vigilato dalla Banca d'Italia ha avuto un importante ruolo di sostegno alle imprese agricole e cooperative del settore come conferma la sua dinamica evolutiva in controtendenza rispetto al mercato creditizio in generale. La gestione 2014 chiude con un trend in crescita del +30% rispetto al precedente anno, uno stock storico di affidamenti di circa 3 miliardi di euro e un dislocamento operativo territoriale ormai presente sull'intero territorio nazionale con oltre 70 filiali dirette che in modo sinergico collaborano con circa 200 banche locali e nazionali.

L'Assemblea di fine anno dei Soci dell'ente finanziario, nell'ottica di completare l'asset di governo e renderlo sempre più adeguato alle esigenze strutturali e organizzative, ha integrato il Consiglio di Amministrazione definendolo in nove componenti. Alla Presidenza della finanziaria resta Vincenzo Gesmundo, segretario generale della Coldiretti, coadiuvato dal Vice Presidente Aldo Mattia e dal Consigliere Delegato Roberto Grassa cui è affidata la direzione generale. Fanno inoltre parte del Consiglio, Franco Angelo Gatti, Giuseppe Romano, Angelo Della Valentina, tutti imprenditori agricoli e agroalimentari, e Giovanni Barbara, Sara Landini e Francesco Visco, docenti universitari rappresentanti del mondo accademico e libero professionale.

(Fonte Coldiretti)

Pubblicato in

Comunicati Agroalimentare Emilia

Tag:

Domenica, 28 Dicembre 2014 08:50

Ismea: credito agrario ancora più giù.

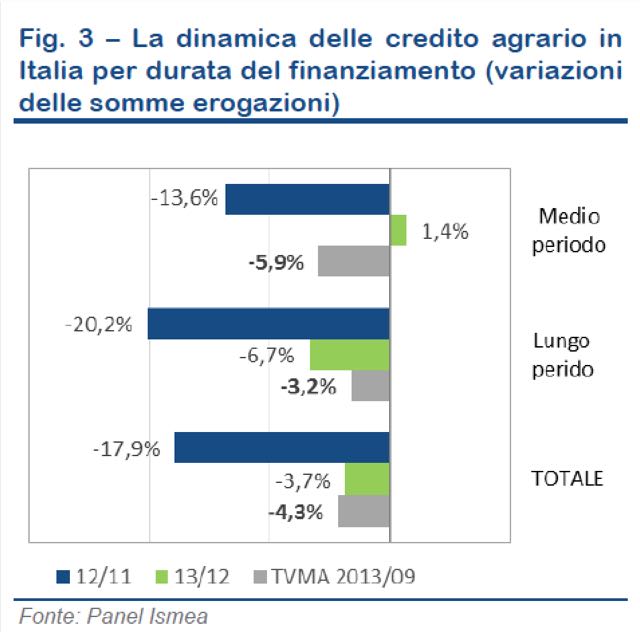

L'elaborazione dell'Ismea fotografa una situazione ancora in diminuzione. La contrazione ha interessato in misura più contenuti i crediti destinati alla ristrutturazione del debito.

Roma - Nel 2013 il credito agrario di medio-lungo termine ha registrato una contrazione di 3,7 punti percentuali su base annua. Le somme erogate nell'anno dal sistema bancario per le linee di finanziamento aventi scadenza oltre i diciotto mesi e accese a favore di operatori del settore agricolo sono ammontate a complessivi 2,07 miliardi di euro, livello questo inferiore di 79 milioni di euro rispetto a quello corrispondente del 2012. Questo il risultato dell'analisi dei dati sul credito agrario di fonte SGFA .

La contrazione che nel corso del 2013 è stata rilevata a livello Paese, nel dettaglio territoriale, ha interessato tutte le macro aree della nazione, seppure con diversa intensità: infatti la morsa del credito è risultata più marcata nelle Isole maggiori e nelle regioni di Nord Ovest; più attenuata al Centro; decisamente più contenuta nelle regioni di Nord Est e al Sud.

L'analisi per durata del finanziamento evidenzia poi che, a fronte della flessione complessiva registrata nell'anno, le linee di medio termine hanno seguito una dinamica lievemente crescente (+1,4% rispetto al 2012). Il calo quindi è unicamente ascrivibile all'andamento decrescente delle erogazioni di lungo termine (-6,7%).

Cambiando punto di osservazione e leggendo i dati per destinazione del finanziamento, si evince che la contrazione registrata nel 2013 ha interessato in misura contenuta i crediti concessi per la ristrutturazione del debito, mentre ha riguardato in modo più importante il credito di dotazione, solitamente concesso a supporto dell'esercizio dell'impresa agricola per le spese destinate a finanziare macchinari, impianti ed attrezzature agricole, nonché l'acquisto di capi di bestiame; sono rimaste invece pressoché stazionarie le erogazioni del credito di miglioramento, funzionale alla realizzazione di investimenti aziendali di medio-lungo termine.

Nel 2013, infine, diminuisce pure il numero delle pratiche istruite per accedere ad un credito bancario agrario e andate a buon fine che risulta di poco inferiore a 20mila, dopo le oltre 21mila dell'anno precedente.

(Report Ismea - IV trimestre 2014 e consuntivo d'anno - 28 novembre 2014)

Pubblicato in

Comunicati Agroalimentare Emilia

Tag:

Martedì, 12 Agosto 2014 09:11

Reggio Emilia, la CCIAA finanzia la Banda Ultralarga

Accrescere la competitività delle imprese con la banda ultralarga. Dalla Camera di Commercio di Reggio Emilia fino a 5.000 euro per ogni impresa.

Reggio Emilia 12 agosto 2014 --

Dalla Camera di Commercio fino a 5.000 euro per ogni impresa

Dopo i 400mila euro destinati a sostenere progetti di innovazione all'interno delle imprese reggiane la Camera di Commercio mette a disposizione altri 50.000 euro per sostenere, tramite contributo, la domanda di tecnologia legata alla diffusione della banda ultralarga ed alla connettività di rete.

La banda ultralarga è infatti lo strumento che consente alle imprese di connettersi e dialogare in tempi rapidi con clienti e fornitori in tutto il mondo e di ampliare, quindi, anche il mercato di riferimento.

Ed è alle iniziative che le piccole e medie imprese reggiane metteranno in campo per l'attivazione di nuovi servizi di connettività a banda ultralarga con velocità pari, almeno, a 100Mbps che sono indirizzati i contributi della Camera di Commercio.

Il contributo, finalizzato alla creazione di nuove infrastrutture che garantiscano l'accesso a questi nuovi servizi e a sostenere il canone di abbonamento per 12 mesi, è a fondo perduto e può coprire fino ad un massimo del 50% della spesa ammissibile ed effettivamente sostenuta, per un valore massimo di 5.000 euro. Per le imprese femminili e giovanili, pur restando il tetto dei cinquemila euro, il contributo può rappresentare fino al 60% della spesa sostenuta.

Le domande, il cui modulo è scaricabile dal sito della Camera di commercio www.re.camcom.gov.it alla sezione "Bando incentivi per la banda ultralarga e la connettività di rete – Anno 2014" dovranno essere presentate esclusivamente a mezzo posta raccomandata A/R o per via telematica (Posta Elettronica Certificata all'indirizzo cciaa@re.legalmail.camcom.it) a partire dal 18 agosto e fino al 28 novembre prossimi.

Il bando prevede la determinazione della graduatoria di assegnazione dei contributi prioritariamente in base all'ordine cronologico di presentazione delle domande stesse.

(Fonte CCIAA Reggio Emilia)

Per info:

Servizio Promozione Camera di Commercio di Reggio Emilia: tel. 0522 796519/530/528/529;

Pubblicato in

Comunicati istituzionali Reggio Emilia

Domenica, 23 Febbraio 2014 09:20

Ismea-Sgfa: aumenta il credit crunch in campagna

Si inasprisce nel terzo trimestre 2013 la stretta al credito verso le aziende agricole.

Roma, febbraio 2014

Le elaborazioni Ismea sui dati Sgfa indicano una riduzione delle erogazioni concesse alle imprese italiane del settore primario del 21% su base annua, con l'ammontare dei prestiti concessi tra luglio e settembre dell'anno scorso sceso a 426,1 milioni di euro.

La riduzione ha coinvolto tutte le macro aree territoriali seppure con diversa intensità: più accentuata la flessione delle erogazioni nelle regioni di Nord-Ovest e nelle Isole a fronte di un andamento in linea con il dato medio nazionale nel Centro-Sud e di una contrazione più attenuata nel Nord-Est.

In relazione alla durata, l'analisi Ismea rivela nel periodo luglio-settembre una riduzione su base annua di oltre il 37% dei finanziamenti a lungo termine, la cui quota sul monte prestiti complessivo è scesa sotto la soglia del 50%. Al contrario risultano in aumento le erogazioni di medio e breve periodo.

Data la stretta relazione tra la durata dei finanziamenti e le relative finalità, si risconta nel periodo in esame un aumento dell'8% del credito di esercizio e una contestuale erosione delle erogazioni per investimenti e ristrutturazioni, scese rispettivamente del 23,1% e del 22,6% su base annua.

Una dinamica che riflette la minore propensione delle aziende agricole a investire evidenziando, di converso, l'aumentato bisogno di liquidità per finanziare la gestione corrente.

(fonte ismea)

Pubblicato in

Comunicati Agroalimentare Emilia

Tag: