Visualizza articoli per tag: consumi

Domenica, 03 Dicembre 2017 06:32

Cibus prepara un focus speciale sull'Ho.Re.Ca.

CIBUS E ASSOCIAZIONE ITALIANA FOOD & BEVERAGE MANAGER (AIFBM) SULLE LOGICHE DI APPROVVIGIONAMENTO PER IL MONDO DELL'HOSPITALITY

(Parma, 23 novembre 2017) – Si è tenuto ieri presso l'hotel NH Laguna Palace di Mestre il convegno "Logiche di Sourcing e Provisioning per il mondo dell'Hospitality", organizzato da Cibus (Salone Internazionale dell'Alimentazione - che aprirà le porte il 7 Maggio 2018 a Parma) e AIFBM Associazione Italiana Food & Beverage Manager, volto ad analizzare gli elementi utili e indispensabili per i fornitori food che vogliono approcciarsi ai diversi target di canale. Il convegno, tenutosi nel corso dell'evento Hospitality Meeting AIFBM 2017, si pone nell'ambito delle attività messe in atto da Cibus per approfondire il canale dell'Ho.re.Ca.

L'iniziativa è finalizzata al dialogo tra le aziende espositrici di Cibus e gli attori della ristorazione fuori casa, segmento a cui è destinato ormai oltre un terzo del totale dei consumi alimentari delle famiglie. AIFBM, riunisce professionisti del purchising dal canali Hotel/Resort, Settore Travel e Parchi Tematici per un giro di affari di 3,5 MLD/Anno di acquisti F&B.

"Cibus, che da sempre presiede in modo attendo e completo il canale retail nazionale ed estero – ha dichiarato Elda Ghiretti, Brand Manager Cibus - per l'edizione 2018 prevede un focus speciale per i canali Ho.re.ca, che in maniera sempre più crescente offrono numerose opportunità di business per gli espositori di Cibus, sia nelle forme più innovative che in quelle tradizionali".

"Cibus, che da sempre presiede in modo attendo e completo il canale retail nazionale ed estero – ha dichiarato Elda Ghiretti, Brand Manager Cibus - per l'edizione 2018 prevede un focus speciale per i canali Ho.re.ca, che in maniera sempre più crescente offrono numerose opportunità di business per gli espositori di Cibus, sia nelle forme più innovative che in quelle tradizionali".

I dati dell'Osservatorio AIFBM su 5747 hotel 4* e 5* mostrano come quello dell'Hospitality sia un settore di grande interesse per le aziende food, movimentando oltre 5,5 Mln Kg/Anno di Pasta (Fresco, secco, Surgelato), 32 Mln Kg/Anno di Carne (Fresco, Surgelato), 34 Mln Kg/Anno di Pesce (Fresco e Surgelato), 115 Mln Kg/Anno (Fresco e Surgelato).

Durante l'incontro, cui hanno partecipato diverse aziende del comparto alimentare espositrici a Cibus, sono intervenuti protagonisti del settore Hospitality come Sergio Mangialardi, Purchaising Manager MSC F&B Division Spa, che ha illustrato gli aspetti salienti, strategie di acquisto e la gestione e definizione degli accordi mondiali per il rifornimento degli alimenti alle navi da crociera, Paolo Solari, Corporate F&B Manager ATA Hotels S.p.A, e Sebastiano Pira, Director F&B Sheraton Diana Majestic, che hanno illustrato le sourcing strategy F&B per le grandi catene di Hotel e la sinergia strategica con il team degli Executive Chefs del gruppo, Marcello Forti, Founder e AD Fe&De Group, che ha parlato della gestione del comparto F&B di oltre 70 strutture 4* e 5* in Italia e infine Nicola di Mummo, General Manager Masseria Fortificata San Francesco di Matera, che ha evidenziato l'eccellenza italiana nelle attività di sourcing e provisioning degli hotel indipendenti.

(Foto Francesca Bocchia - Cibus 2016)

Pubblicato in

Agroalimentare Emilia

Domenica, 03 Dicembre 2017 05:25

Lattiero caseario: tra il 2012 e il 2016 acquisti di yogurt in crescita del 4%

C'è chi sale e chi scende. Come è cambiato l'orientamento del consumatore verso lo yogurt. Il rapporto Ismea ne analizza i dettagli.

Ismea novembre 2017 - In un contesto complessivamente caratterizzato da una tendenza flessiva della spesa alimentare che ha interessato in misura significativa soprattutto il settore lattiero caseario, il segmento dello yogurt fa registrare andamenti contrapposti.

In particolare, tra il 2012 e il 2016 lo yogurt ha evidenziato un aumento del 4% in termini di volumi acquistati, a fronte di una spesa sostanzialmente invariata (-0,2%), segnale di una flessione significativa dei prezzi dovuta all'agguerrita concorrenza tra i diversi brand immessi sul mercato (anche di provenienza estera) e all'intensa attività promozionale sugli scaffali della distribuzione moderna.

Dai dati Ismea - Nielsen Consumer Panel emerge che lo yogurt è il segmento che meglio ha retto alla crisi generale dei lattiero caseari, grazie soprattutto alle aziende produttrici che hanno cercato di adeguare l'offerta alle esigenze del consumatore sempre più focalizzato verso gli aspetti salutistici e più innovativi del prodotto.

Sono stati introdotti sul mercato prodotti adatti a tutte le occasioni, che vanno dalla colazione allo spuntino, dal sostituto del pranzo al dopo pasto come dessert, e differenti funzioni d'uso, come lo yogurt da bere anche in formato £tascabile" o lo yogurt colato da utilizzare come ingrediente.

Lo yogurt classico, nelle versioni intero e magro, è la tipologia che incide maggiormente sugli acquisti totali (per circa i 3/4 dei volumi). In particolare, sebbene lo yogurt intero sia acquistato da 8 famiglie su 10, il trend quinquennale evidenzia uno spostamento dei consumi verso il prodotto magro (+13% in quantità e +19% in valore tra il 2012 e il 2016),in linea con l'orientamento salutistico delle preferenze -non solo alimentari-degli italiani. In riferimento ai gusti, i consumatori sembrano prediligere quelli più nuovi (come stracciatella, caffè, vaniglia,ecc.) a scapito dei tradizionalialla frutta, grazie al compromesso raggiungibile in termini di salute e soddisfazione del palato.

Dopo il boom iniziale il probiotico ha, invece, registrato una progressiva disaffezione dei consumatori con una contrazione significativa degli acquisti (-24% in volume e -32% in valore tra il 2012 e il 2016).

Tra le altre tipologie, lo yogurt da bere ha evidenziato un aumento esponenziale nell'arco di cinque anni, quasi raddoppiando le quantità acquistate (+80%) con un incremento del giro d'affari del 60%. In crescita anche lo yogurt alla greca (+6% in volume solo nell'ultimo anno), seppure conuna diffusione ancora limitata tra le famiglie italiane e un grado di penetrazione inferiore al 5%.

(Ismea 20 novembre 2017)

Pubblicato in

Agroalimentare Emilia

Tag:

Domenica, 24 Settembre 2017 10:12

Dopo 5 anni i consumi tornano a salire

Ismea: i consumi alimentari riprendono a crescere dopo 5 anni, + 2,5% la spesa delle famiglie italiane.

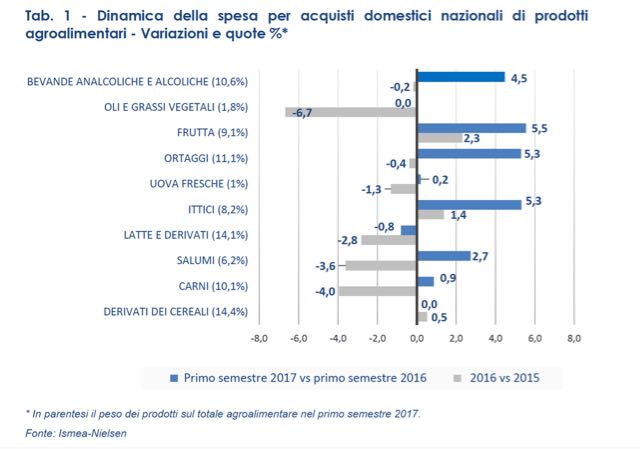

Dopo cinque anni di segno negativo, nel primo semestre 2017, la spesa degli italiani per l'acquisto di beni alimentari è cresciuta del +2,5%, sostenuta sia dai prodotti confezionati (+3,2%), sia dai freschi (+1,1%).

Il segno positivo testimonia un processo in atto di uscita dalla crisi che ha portato gli italiani, nel corso di questi anni, a rivedere e riorganizzare il proprio carrello della spesa, non solo alimentare.

Rispetto allo stesso periodo dello scorso anno, la spesa è stata superiore mediamente per tutte le categorie merceologiche: le vendite di prodotti ittici sono aumentate del +7,4% per i prodotti freschi e del +4,2% per i prodotti trasformati; le bevande crescono del +4,5% (con le birre che superano l'8%); i salumi (+3,2%) e le carni suine fresche (+1,2%).

In aumento anche la spesa per frutta fresca (+5,8%) e ortaggi freschi (+5,5%), un dato quest'ultimo che mette fine al lungo trend di contrazione dei consumi di frutta e verdura che ha caratterizzato il mercato italiano negli ultimi anni.

Fanno eccezione a questa tendenza i prodotti della filiera lattiero casearia, che continua a scontare il calo di consumo di latte, mentre resta stabile la spesa per derivati dei cereali e per olii e grassi vegetali.

Pubblicato in

Comunicati Agroalimentare Emilia

Tag:

Domenica, 03 Settembre 2017 08:16

Vino, come cambia la geografia dei mercati. I bianchi fermi sorpassano i rossi nei consumi.

(Camerano AN, 1 settembre 2017). Non è solo una rivoluzione in vigna: la tropicalizzazione del clima contribuisce a cambiare anche gusti e abitudini al consumo di vino rosso, specie in Italia e in Europa. Lo rileva – al convegno 'Rosso come il vino' organizzato oggi a Camerano (AN) dall'Istituto marchigiano di tutela vini (Imt) per il 50° anno della Doc del Conero – l'analisi di Nomisma-Wine Monitor sugli scenari evolutivi del prodotto storico della nostra enologia.

E se la domanda esplode a Oriente e cresce ancora in Canada e Usa, diminuisce invece in Europa e soprattutto in Italia. Dove i bianchi, con un sorpasso storico, battono al fotofinish i rossi nei consumi rilevati lo scorso anno (40,6% per i bianchi fermi, 40,2% per i rossi fermi). Complice, la progressiva contrazione della domanda interna e il relativo calo delle vendite (-14%) nell'ultimo quinquennio. All'estero va meglio grazie alla crescita (+50%) del prezzo medio negli ultimi 10 anni, ma – secondo l'analisi presentata nell'ambito di Collisioni Marche – per vincere occorre spostare l'obiettivo più a Est, dove la domanda corre. "Assistiamo a una repentina migrazione della domanda di vino rosso – ha detto il direttore di Imt, Alberto Mazzoni – e alcuni nostri mercati storici sono depressi. In Germania negli ultimi 5 anni i volumi globali di rossi fermi importati sono calati del 7%, in Svizzera del 9% e in Gran Bretagna del 10%; allo stesso tempo volano quelli di Giappone (+26%), Cina (+25%) e Corea del Sud (+16%), oltre a Canada (+16%) e Usa (+11%). Anche per questo come Istituto marchigiano di tutela vini abbiamo intensificato l'azione sui Paesi terzi emergenti, destinando circa il 40% dei fondi della misura Ocm Promozione a Cina, Giappone, Russia e India, ma senza dimenticare Stati Uniti (34,5%) e Canada (19,3%)". Per il responsabile di Nomisma-Wine Monitor, Denis Pantini: "Sebbene nell'ultimo quinquennio le dinamiche di crescita dell'export italiano di vini rossi imbottigliati siano state nettamente inferiori a quelle degli spumanti (18% contro 118%), questa categoria continua a rappresentare il 41% di tutto l'export in valore di vino dall'Italia, compresi gli sfusi. È tuttavia innegabile come sia sul mercato nazionale che in quelli più tradizionali europei (Germania e UK), i consumi di vino rosso stiano diminuendo mentre aumentano nei mercati asiatici, in Nord America e in Scandinavia dove il vino rosso viene maggiormente apprezzato per motivi salutistici, di maggior facilità nell'abbinamento alla cucina locale ed anche per ragioni climatiche - come nel caso del Canada o dei Paesi scandinavi - o "scaramantiche" (Cina). Questi cambiamenti di mercato implicano necessariamente modifiche nell'approccio e nelle strategie dei produttori di rossi italiani, il che non significa snaturare né il prodotto né le proprie tradizioni ma ragionare sul potenziale delle altre leve di marketing".

L'Italia dei vini rossi mantiene la leadership mondiale nella produzione mentre rimane dietro la Francia nelle esportazioni, con 2,3 miliardi di euro di vendite dell'imbottigliato all'estero nel 2016 contro i 3,7 miliardi dei transalpini. Un divario rimasto quasi invariato negli ultimi anni, in cui però si è ristretta la forbice del prezzo medio a vantaggio dell'Italia: se nel 2011 un litro di rosso francese valeva in media il 35,6% in più di quello italiano, oggi la differenza si è ridotta al 20,7%. Tra i principali consumatori globali, la Cina consolida il primo posto con 16 milioni di ettolitri di vino consumati nel 2016, davanti a Usa, Francia, Italia e Germania, dove la domanda vale meno della metà rispetto a quella del Paese del Dragone. Nello speciale confronto Francia-Italia, tra le Dop stravince il Bordeaux che nel 2016 ha registrato un valore di 1,6miliardi di euro. Segue la Toscana con 531 milioni di euro, la Borgogna con 352 milioni di euro (con un super prezzo medio: 23,5 euro al litro), il Veneto a 272 milioni di euro e il Piemonte con 243 milioni di euro. La ricognizione sui valori esportati nei primi 5 mesi di quest'anno vede infine la Francia allungare le distanze, con un export dei fermi imbottigliati a +19,4% sul 2016 e l'Italia a +4,4%.

ROSSO CONERO

Cinquantenne, proviene dal Centro-Sud, con un reddito medio alto e padre di famiglia, consuma - soprattutto a casa - oltre 4 bicchieri di Rosso Conero alla settimana, è di origini marchigiane o è stato nelle Marche in vacanza o per lavoro. È il profilo del consumatore italiano di Rosso Conero in un'indagine realizzata da Nomisma-Wine Monitor e presentata oggi a Camerano (AN), in occasione dei 50° compleanno dal riconoscimento della Doc. Secondo la survey, pur essendo un prodotto di nicchia (49 produttori di uve, 45 imbottigliatori e 12.500 ettolitri certificati), il Rosso Conero vanta una caratterizzazione e una riconoscibilità forte se è vero che - dopo il Verdicchio e assieme al Rosso Piceno – è il vino regionale più conosciuto tra i consumatori, che lo acquistano per la propria territorialità e popolarità. Per il direttore di Imt, Alberto Mazzoni: "Stiamo lavorando molto sulla qualità di un prodotto molto particolare, e i risultati si stanno notando, ora serve puntare sul marketing e su una maggiore presenza nel fuori casa, anche perché stiamo riscontrando un buon apprezzamento da parte dei millennials".

Pubblicato in

Agroalimentare Emilia

Domenica, 11 Giugno 2017 08:34

Ismea, consumi alimentari in graduale uscita dalla crisi.

Ismea: consumi alimentari in graduale uscita dalla crisi, i confezionati fanno da traino.

Dopo una serie di segni meno nel 2016, la spesa delle famiglie per gli acquisti agroalimentari registra un'inversione di tendenza nel primo trimestre 2017: a fare da traino i prodotti confezionati (+1,6%).

Le dinamiche dei comportamenti di acquisto delle famiglie italiane presso i punti vendita non sembrano più segnate ormai solo dalla categoria di appartenenza del prodotto, ma anche dalla sua modalità di presentazione con una tendenza che va consolidandosi a favore del confezionato.

È questo uno dei primi dati che emergono dal Report sui consumi alimentari elaborato da Ismea - Istituto di servizi per il mercato agricolo alimentare - e relativo al primo trimestre 2017.

In particolare, a fronte di una spesa che segna un + 0,2% su base annua, sono i prodotti confezionati (provvisti di codice EAN) che registrano, nel primo quarto del 2017, una dinamica positiva con un recupero sui valori del 2016 dell'1,6%. Questa categoria incide ormai per oltre i due terzi (68%) sul carrello della spesa.

Nell'ambito dei confezionati, a crescere sono stati soprattutto la frutta fresca (+8,7%), gli ortaggi (+6,6%) e i prodotti ittici (+2,9%). Anche i salumi, in difficoltà se considerati nel complesso, se presentati in vaschetta hanno fatto segnare un +6%.

Al contempo, i prodotti freschi a "peso variabile" (senza Codice EAN) hanno evidenziato una flessione della spesa, nell'ordine del -2,4% su base annua, alla quale hanno contribuito i forti cali dei prodotti serviti al banco della carne (-5,4%), dei formaggi (-8,8%) e dei salumi (-6,3%).

(Fonte Ismea 6/6/2017)

Pubblicato in

Comunicati Agroalimentare Emilia

Domenica, 12 Marzo 2017 09:48

Vino, nella GDO aumentano gli acquisti di DOC e spumanti

Le anticipazioni della ricerca IRI per Vinitaly (9/12 aprile) – Tra i vini a maggior tasso di crescita: Ribolla Gialla, Passerina, Valpolicella Ripasso, Chianti Docg

Verona, 9 marzo 2017 – Crescita significativa delle vendite delle bottiglie di vino a denominazione d'origine e degli spumanti; il vino biologico prosegue il suo percorso di uscita dalla nicchia di mercato; flessione dei vini nel brik di cartone e in tutti quei formati che non siano la bottiglia da 75cl. Queste le anticipazioni della ricerca sull'andamento del mercato del vino nella Grande distribuzione nel 2016 svolta dall'istituto di ricerca IRI che sarà presentata a Vinitaly (a Verona 9/12 aprile).

Quello della Grande distribuzione si conferma il canale di vendita di gran lunga più grande nel mercato del vino con 505 milioni di litri venduti nel 2016 per un valore di un miliardo e mezzo di euro. In un anno di sensibile contrazione dei consumi familiari, il mercato italiano del vino gode di una relativamente buona salute, come testimoniato anche dalle vendite nei supermercati. I vini a denominazione d'origine (in bottiglia da 0,75lt) aumentano del 2,7% in volume (e del 4,4% in valore) con 224 milioni di litri venduti, proseguendo nel trend già promettente del 2015 (+1,9%). Per il secondo anno consecutivo le vendite in promozioni rimangono statiche ed i prezzi medi sono in risalita.

Va sottolineato il successo degli Spumanti che fanno segnare nel 2016 una crescita di oltre il 7% con 54 milioni di litri venduti, bissando l'ottimo risultato del 2015.

«La crescita degli spumanti riflette una destagionalizzazione delle vendite di bollicine conseguenza di un crescente uso nel consumo quotidiano – fa notare Virgilio Romano, Business Insight Director di IRI – Tale aspetto ci permette di dedurre che lo spumante attira nuovi consumatori e potrebbe rappresentare una tendenza di rottura nelle tradizionali abitudini del bere italiano».

I vini biologici fanno registrare una crescita a due cifre impressionante per un mercato ancora giovane, soprattutto nella Grande distribuzione: +25,7% in volume con 2 milioni e mezzo di litri venduti.

"I primi dati sul mercato del vino nella Grande Distribuzione confermano la ripresa del mercato interno del vino in Italia, – ha commentato Giovanni Mantovani, Direttore generale di Veronafiere – I consumatori cercano sugli scaffali sempre più il vino di qualità, con un conseguente aumento dei prezzi medi. E' un processo che è sempre stato sostenuto da Vinitaly che da 13 anni organizza e promuove l'incontro tra cantine e Grande distribuzione in convegni e incontri B2B".

Nonostante la leva delle promozioni, che tuttavia si mantiene ferma al 50% da due anni, i valori del vino venduto continuano a salire: le bottiglie a denominazione di 75cl hanno un prezzo medio di poco inferiore ai 5 euro (4,81 euro al litro). Ancora un anno negativo per le vendite del vino in Brik (- 2,5%) ed un crollo per tutti gli altri formati: - 8,6% per il vino confezionato da 0,76 a 2 litri e – 9,7% per formati diversi da questi (tutti dati in volume). Questi dati condizionano il dato complessivo del vino confezionato, che è di -1% a volume e + 1,1% a valore. Tra i formati differenti dalla bottiglia di 75cl si afferma soltanto il Bag in Box con 12 milioni di litri venduti ed una crescita dell'11,7% in volume.

Sul podio dei vini più venduti d'Italia si piazzano i tre inattaccabili campioni, nell'ordine: Lambrusco, Chianti, Montepulciano d'Abruzzo. Si fanno notare le performance del Nero d'Avola (Sicilia), Vermentino (Sardegna), Muller Thurgau e Gutturnio (Lombardia) (che crescono in percentuale più del 4%).

Tra i vini "emergenti", cioè con una maggiore progressione di vendita a volume salgono sul podio, nell'ordine: Ribolla Gialla (Friuli Venezia Giulia), Passerina (Marche), Valpolicella Ripasso (Veneto). Si conferma la crescita del Pignoletto (Emilia), del Pecorino (Marche/Abbruzzo) e della Passerina (Marche), mentre rientrano in classifica il Grillo (Sicilia) e il Cannonau (Sardegna). Va segnalata la crescita dell'8,2% in volume del Chianti Docg, quindi il top delle denominazioni, che vende quasi 10 milioni di litri per un valore di oltre 45 milioni di euro.

In allegato le prime tabelle della ricerca effettuata da IRI per conto di Veronafiere e che verrà presentata a Vinitaly lunedì 10 aprile.

Pubblicato in

Comunicati Agroalimentare Emilia

Domenica, 19 Febbraio 2017 05:43

Ismea, per la spesa alimentare lieve calo nel 2016 (-0,5%)

Dinamiche eterogenee con l'acquisto dei freschi in flessione del 4,8% e un trend positivo per i prodotti confezionati (+1,8%).

Dopo un 2015 in cui si era registrato un lieve recupero della spesa alimentare delle famiglie italiane, dalle elaborazioni Ismea emerge, nel 2016, una leggera contrazione su base annua pari allo 0,5%. I leitmotiv delle dinamiche continuano a essere la sobrietà negli acquisti, l'attenzione al risparmio e scelte guidate spesso da aspetti salutistici. La stagnazione dei prezzi al consumo, poi, letta insieme al calo in valore dello 0,5% della spesa familiare per beni agroalimentari, indica di fatto una flessione delle quantità acquistate.

Tendenza degli acquisti in valore negativa per i prodotti proteici (carni, salumi, uova e lattiero-caseari), mentre per le bevande, pressoché stabili su base annua, si registrano andamenti differenziati: positive le birre, tengono i vini, flessione di tre punti percentuali per le bevande analcoliche. Dei distinguo sono poi necessari fra "fresco sfuso" e "confezionato". Flessione della spesa per i prodotti freschi, che rappresentano poco meno del 40% del totale (-4,8% su base annua) alla quale hanno contribuito i forti cali di carne (-5,3%) formaggi (-6,3%) e salumi da banco (-9,6%), mentre i prodotti confezionati, con un'incidenza complessiva del 60% sul carrello della spesa, segnano, nel 2016, una dinamica positiva con un recupero dell'1,8% sui valori del 2015.

In modo trasversale, tra i comparti che hanno riportato un trend positivo di crescita della spesa, sia nel segmento del fresco che del confezionato, si ravvisano i prodotti ittici (+2,5%), la frutta (+2,2%) e alcuni prodotti da scaffale quali: aceto, zucchero e dolcificanti, cioccolata e altri snack. La spesa per ortaggi, invece, dopo la flessione del primo semestre (-1,8%), recupera e si riallinea ai valori del 2015 (-0,1%).

(Fonte Ismea 10 febbraio 2017)

Pubblicato in

Comunicati Agroalimentare Emilia

Domenica, 12 Febbraio 2017 10:15

Freddo e gelo riscaldano i prezzi: +20% a gennaio

Inflazione, Cia: freddo e gelo hanno "gonfiato" i prezzi al supermercato, vegetali +20% a gennaio - (all'Istat arriva la conferma degli effetti del maltempo sui listini al consumo, con il carrello della spesa spinto in alto soprattutto dagli alimentari freschi)

Anche l'Istat certifica gli effetti al supermercato del "mix" drammatico di maltempo e terremoto, che a gennaio si è abbattuto sull'Italia provocando danni per 700 milioni di euro circa all'agricoltura tra coltivazioni distrutte, strutture aziendali crollate e soprattutto mancata commercializzazione. L'inflazione ha rialzato la testa spinta in alto proprio dai prezzi degli alimentari freschi, in primis degli ortaggi, che sono cresciuti del 14,3% rispetto a dicembre e addirittura del 20,1% su gennaio 2016. Così l'Ufficio Studi della Cia-Agricoltori Italiani sui dati diffusi nei giorni scorsi dall'Istituto nazionale di statistica.

Il gelo, ma anche gli aumenti dei costi energetici per il trasporto dei beni, hanno determinato notevoli aumenti dei prezzi sui banchi di frutta e verdura in queste ultime settimane. Molte produzioni di ortaggi e frutta sono state distrutte a causa del freddo eccezionale, ne consegue che la minore offerta dà adito a maggiorazioni – si spera sempre giustificate, commenta Cia -, anche in considerazione del fatto che il gelo ha colpito anche la produzione spagnola.

La gelata drammatica di inizio anno, dunque, ha penalizzato non soltanto gli agricoltori ma anche i consumatori. Freddo e neve hanno messo in ginocchio migliaia di imprese agricole soprattutto al Sud, dove si produce appunto il 61% degli ortaggi italiani e il 97% degli agrumi nazionali -spiega la Cia-. Produzioni intere falcidiate dalle gelate o bloccate nei magazzini aziendali per le cattive condizioni stradali, che hanno rallentato fortemente la circolazione dei tir e quindi le consegne di prodotti freschi lungo la filiera. Con conseguenze immediate sul rialzo dei prezzi al consumo. Una situazione peraltro, secondo gli esperti di mercato, destinata a protrarsi per alcune settimane, in considerazione del tempo necessario a recuperare le perdite produttive nelle zone colpite.

(CIA Reggio Emilia)

Pubblicato in

Comunicati Agroalimentare Emilia

Domenica, 18 Dicembre 2016 08:29

Ismea, ancora in contrazione i consumi domestici

Primi nove mesi 2016: ancora una contrazione della spesa familiare per i beni agroalimentari. - Periodo gennaio-settembre 2016.

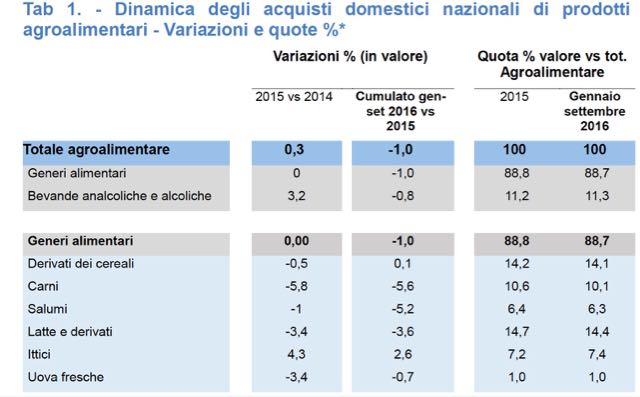

La spesa delle famiglie per gli acquisti agroalimentari registra una ulteriore lieve flessione nel terzo trimestre 2016 (-0,7%), che porta il dato complessivo dei primi nove mesi del 2016 a -1,0 punti percentuali rispetto allo stesso periodo del 2015.

Il carrello della spesa degli italiani ancora una volta riflette lo scenario nazionale attuale e ancora una volta fa emergere sobrietà negli acquisti, attenzione al risparmio e scelte merceologiche guidate per lo più da aspetti salutistici.

I consumi domestici rimangono deboli, a fronte della tendenza positiva del reddito disponibile determinata dal miglioramento del mercato del lavoro e dalla stabilità dei prezzi al consumo.

Aumenta la propensione al risparmio degli italiani, ma anche la distribuzi

one della ricchezza, con un incremento della quota di famiglie in condizioni di povertà.

Secondo l'ultima indagine del Censis, di riflesso a tela situazione, sono sempre più evidenti le disuguaglianze sociali a tavola e le famiglie meno abbienti sono quelle che più accusano la difficoltà ad accedere agli alimenti con miglior valore nutrizionale. Solo nell'ultimo anno, 16,6 milioni di italiani hanno ridotto il consumo di carne, 10,6 milioni quello di pesce e 3,5 milioni quello di frutta e verdura fresche.

Prodotti sostituiti spesso con surrogati artefatti e meno nutrienti che potrebbero essere rischio per la salute.

Così, mentre una parte della società con reddito alto ricerca nel cibo elementi che garantiscano salubrità e che riflettano concetti e valori di eticità e rispetto per l'ambiente, un'altra parte della società -meno abbiente- si trova a fare tagli alla spesa alimentare, rinunciando spesso ad alimenti base della dieta mediterranea.

Se nel 2015 si era registrato un lieve recupero della spesa per l'agroalimentare, i dati elaborati da Ismea sui risultati dei Panel Nielsen ("vendite presso la distribuzione" ed "acquisti delle famiglie"), evidenziano per questi primi nove mesi del 2016, una nuova contrazione della spesa.

La tendenza degli acquisti in valore rimane negativa per molti comparti di analisi, soprattutto, ancora una volta, per i prodotti proteici che rappresentano ad oggi un terzo della spesa totale per l'agroalimentare.

(Ismea 24 novembre 2016)

Pubblicato in

Economia Emilia

Tag:

Domenica, 20 Novembre 2016 11:31

Ismea, flette la spesa alimentare nel 2016

Attenzione alla salute e necessità di risparmio sono i principi, non sempre convergenti, che guidano le scelte alimentari degli italiani.

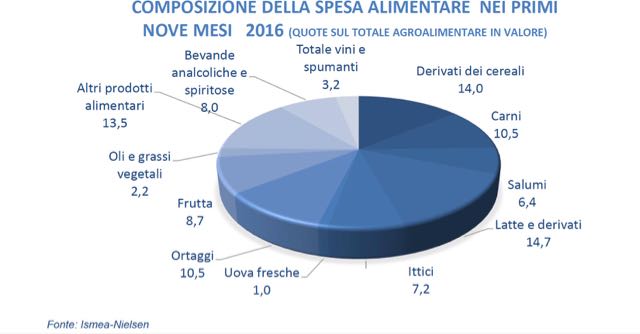

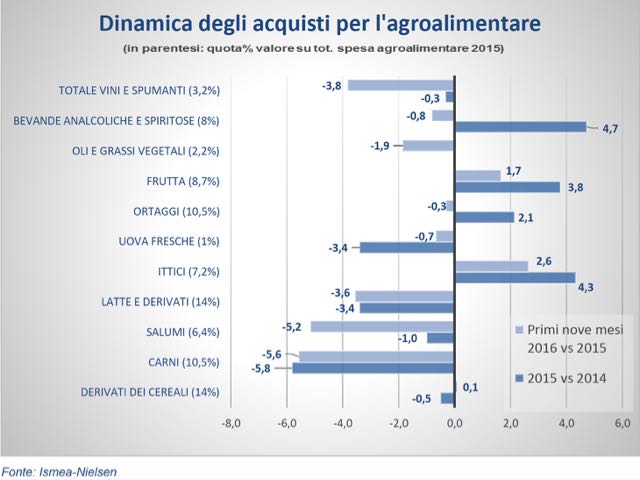

Roma - Nei primi nove mesi del 2016 gli acquisti di alimentari e bevande si riducono di un punto percentuale, con cali più accentuati per le carni e i lattiero caseari.

Il 2016 si avvia a chiudersi con il segno meno per la spesa che le famiglie destinano all'alimentazione tra le mura domestiche. Il bilancio dei primi nove mesi dell'anno, secondo le rilevazioni Ismea-Nielsen, indica infatti una riduzione degli acquisti di cibo e bevande dell'1% rispetto al 2015, anno che ricordiamo, aveva segnato una leggera ripresa dei consumi dopo i significativi cali registrati negli anni più duri della crisi.

Il carrello della spesa, come spesso succede, fa da cartina tornasole dei fenomeni in atto nella società. Vi si riflettono spinte contrapposte: da una parte la ricerca della qualità, l'attenzione alla salute, all'eticità e alla sostenibilità degli alimenti che si portano in tavola e dall'altra la tendenza al risparmio che si spinge, per le famiglie meno abbienti, fino alla rinuncia degli alimenti di base.

La flessione della spesa rilevata dall'Ismea è frutto di dinamiche eterogenee tra i diversi comparti, tra cui si segnalano cali, anche di una certa intensità, per le carni (-5,6%), i salumi (-5,2%) il latte e derivati (-3,6%) e oli e grassi e vegetali (-1,9%), solo in parte compensati da un incremento degli acquisti di prodotti ittici (+2,6%) e della frutta (+1,7%). Per le altre categorie di prodotto le variazioni in positivo e negativo risultano più contenute: nello specifico +0,1% per i derivati dai cereali, -0,7% per le uova e -0,3% per gli ortaggi.

Mentre gli acquisti di carne stanno registrando una riduzione che assume ormai caratteristiche strutturali i prodotti ittici hanno trovato nell'anno in corso un maggiore spazio nel carrello degli italiani. Alle referenze di quest'aggregato le famiglie hanno dedicato il 7,4% della loro spesa agroalimentare complessiva, (era il 7,2% nel 2015). Si sottolinea, in particolare, il buon apprezzamento per il pesce fresco con un avanzamento della spesa del 4,8% sui primi nove mesi del 2015.

Infine, l'analisi del comparto delle bevande alcoliche e analcoliche, indica una lieve tendenza flessiva (-0,6%) dopo l'aumento del 2015 (+3,2% rispetto al 2014). Nello specifico, flette la spesa per bevande analcoliche (-3,8%), mentre tiene quella per le acque minerali e la birra (+0,4%). Anche in questo caso la diminuzione del consumo di bevande ricche di zuccheri riflette una maggiore consapevolezza circa lo stretto rapporto tra salute e alimentazione. Per i vini, infine, la spesa risulta nel complesso più contenuta rispetto all'analogo periodo dello scorso anno, nonostante l'ottima performance degli spumanti (+10%).

(Fonte Ismea 16 novembre 2016)

Pubblicato in

Comunicati Economia Emilia

Tag: