Visualizza articoli per tag: Mario Vacca

Domenica, 30 Dicembre 2018 07:57

Esterometro

di Mario Vacca 30 dicembre 2018 - Il 2019 sarà caratterizzato dall'introduzione della fattura elettronica dal 2019 ma anche dal un nuovo spesometro mensile per le operazioni con l'estero. Di fatto si tratta di un nuovo modello Intrastat.

Particolare disanima la fornisce Assonime con la circolare 26 del 13 dicembre 2018 con la quale si illustrano le caratteristiche dell'obbligo e le sue concrete modalità applicative, anche alla luce delle indicazioni fornite dall'Agenzia delle entrate nell'area tematica del proprio sito dedicata alla fatturazione elettronica.

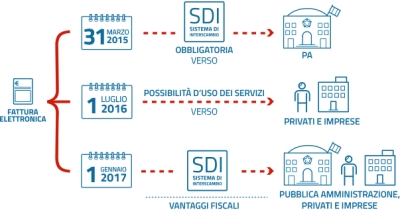

L'introduzione dell'esterometro – o spesometro transfrontaliero – si è resa necessaria al fine di portare a conoscenza del Fisco i dati delle operazioni che non transitano attraverso il SdI, dal momento che dal 2019 è stato abrogato l'obbligo di trasmettere all'Agenzia i dati delle fatture emesse e ricevute. L'obbligo di invio della nuova comunicazione riguarda tutti i soggetti passivi d'imposta stabiliti nel territorio dello Stato per le operazioni rese o ricevute a o da soggetti non stabiliti in Italia.

Particolare rilevanza riveste in questo caso l'attenzione nel comprendere quando un soggetto passivo sia considerato stabilito in Italia e quando invece deve essere considerato residente in altro paese.

Si evidenzia che un soggetto passivo è stabilito nel territorio dello Stato quando è ivi domiciliato o ivi residente, sempreché, in quest'ultimo caso, non abbia stabilito il domicilio al di fuori dell'Italia. Rappresenta un soggetto stabilito anche la stabile organizzazione Iva in Italia di un soggetto domiciliato e residente all'estero o in altro paese Ue, limitatamente alle operazioni da essa rese o ricevute (articolo 7, comma 1, lett. d), D.P.R. 633/1972).

Diversamente, non va considerato come stabilito in Italia, mantenendo lo status di non residente, il soggetto passivo Ue o extra-Ue che in Italia si è "solo" identificato direttamente o ha nominato un rappresentante Iva italiano. Infatti, ai sensi dell'articolo 11, paragrafo 3, del Regolamento 282/2011, "il fatto di disporre di un numero di identificazione Iva non è di per sé sufficiente per ritenere che un soggetto passivo abbia una stabile organizzazione in Italia".

Ciò premesso, sotto il profilo soggettivo, l'ambito applicativo dell'esterometro coincide con quello della fatturazione elettronica rivolgendosi ai soggetti passivi d'imposta residenti stabiliti in Italia, con la differenza che:

- l'obbligo della fatturazione elettronica riguarda le operazioni rese o ricevute che hanno come controparte soggetti residenti stabiliti in Italia;

- lo spesometro transfrontaliero riguarda le operazioni rese o ricevute che hanno come controparte soggetti non stabiliti nel territorio dello Stato.

La circolare in commento, poi, dedica un paragrafo all'individuazione dei soggetti residenti esonerati dal nuovo obbligo. Trattasi di coloro che sono altresì esonerati dall'obbligo della fatturazione elettronica, a conferma di come l'esterometro e la fatturazione elettronica risultino allineati. In particolare, rientrano nella semplificazione, in primo luogo,

I piccoli contribuenti, ossia le imprese e i professionisti in regime di vantaggio e quelli che applicano il regime forfetario ed i produttori agricoli in regime di esonero ex articolo 34, comma 6, D.P.R. 633/1972, godono sia dell'esonero della fattura elettronica che per l'inoltro dell'esterometro.

Per effetto delle modifiche al D.L. 119/2018 (cd. Decreto fiscale 2018) introdotte durante il relativo iter di conversione si aggiungono altre due categorie di soggetti esonerati, ovvero le associazioni sportive dilettantistiche che hanno optato per il regime 389/1991 e che nel periodo d'imposta precedente hanno conseguito proventi non superiori a 65.000 euro nell'ambito della propria attività commerciale e

coloro che sono tenuti all'invio dei dati delle fatture al Sistema tessera sanitaria (farmacie, medici, eccetera).

Pubblicato in

Economia Emilia

Domenica, 23 Dicembre 2018 06:37

Chiarimenti sulla fatturazione elettronica. Sufficienti scontrino o ricevuta nell'attesa della fattura elettronica.

Chiarimenti sulla fatturazione elettronica. Sufficienti scontrino o ricevuta nell'attesa della fattura elettronica. L'Agenzia delle Entrate fornisce una serie di chiarimenti riguardo l'imminente entrata in vigore della disposizione.

di Mario Vacca Parma 23 dicembre 2018 - La trasmissione della fattura elettronica potrà essere effettuata entro i 10 giorni successivi dal momento della prestazione , ciò è previsto dal DL 119/2018 da poco convertito.

Qualche problema potrebbe porsi nell'ambito del commercio al dettaglio, ivi comprensi dei servizi di ristorazione, ove il cliente dovesse richiedere all'esercente l'emissione della fattura. L'art. 22 del DPR 633/72 dispone infatti che detta emissione non sia obbligatoria, se non richiesta dal cliente "non oltre il momento di effettuazione dell'operazione".

Al riguardo, nel tentativo di risolvere il problema, l'Agenzia delle Entrate ha pubblicato sul proprio sito - nella pagina delle FAQ - una duplice soluzione:

- nell'eventualità si scegliesse per l'emissione della fattura differita, il cedente potrà emettere una ricevuta o uno scontrino fiscale, che costituiranno documenti equivalenti al DDT; i corrispettivi certificati da ricevuta o scontrino, che siano stati successivamente fatturati, dovranno essere "scorporati" dal totale giornaliero;

- se invece si preferisse emettere la fattura immediata, trasmettendo il documento al SdI entro il termine per la liquidazione periodica, potrà essere rilasciata un'apposita quietanza (ai sensi dell'art. 1199 c.c. ), che non assume rilevanza fiscale o, in alternativa, una stampa cartacea della fattura o della ricevuta del POS. Anche in questa circostanza, però, si potrebbe optare per il rilascio dello scontrino o della ricevuta fiscale, che dovrebbero poi essere scorporati dall'ammontare giornaliero dei corrispettivi.

L'Amministrazione finanziaria fornisce anche ulteriori chiarimenti. In primis, atteso che, qualora il cliente sia un consumatore finale, l'esercente sarà comunque tenuto a consegnare una copia "analogica o elettronica" della fattura (salvo rinuncia dello stesso cliente), nel caso di "discordanza dei contenuti" fra fattura elettronica e copia cartacea della stessa sono considerati validi i dati riportati nel documento digitale, salvo prova contraria. Viene, infine, sottolineato che laddove la e-fattura sia preceduta dal rilascio dello scontrino o della ricevuta, i relativi estremi identificativi dovranno essere riportati nel documento, all'interno del blocco informativo "AltriDatiGestionali".

Con riferimento alle fatture differite, nelle "nuove" FAQ pubblicate, l'Amministrazione finanziaria ha precisato che i DDT possono essere conservati in maniera cartacea. Il soggetto passivo che decidesse di allegare i documenti di trasporto alla fattura potrebbe, da un lato, beneficiare della possibilità di usufruire del servizio gratuito di conservazione elettronica dell'Agenzia, ma dovrebbe porre particolare attenzione, dall'altro, a non superare i limiti dimensionali del singolo file fattura, pari a 5 MB, oltrepassati i quali il documento verrebbe scartato.

Anche per l'indicazione dei rimborsi richiesti dai professionisti per spese anticipate in nome e per contro della controparte, in luogo dell'utilizzo della sezione relativa ai beni e servizi ceduti o prestati con il dettaglio dell'importo e della natura dell'operazione ("N1"), è possibile compilare il blocco "AltriDatiGestionali", precisando la tipologia della spesa e l'ammontare della stessa nei campi previsti.

Pubblicato in

Economia Emilia

Domenica, 16 Dicembre 2018 09:54

La neutralità della Svizzera, cassaforte del mondo.

Di Mario Vacca Parma 16 dicembre 2018 - Grazie alla neutralità mantenuta negli anni, la Svizzera è' sempre stata considerata "la cassaforte" del mondo, un prestigio che - benché leggermente scardinato dalle leggi circa l'emersione dei capitali detenuti all'estero – è in ascesa grazie all'instabilità politica internazionale ed in special modo alla situazione italiana.

La banca dei regolamenti internazionali (BRI) di Basilea ha divulgato che, nel primo semestre 2018, erano custoditi presso le banche del Canton Ticino 11 miliardi e mezzo di euro.

Gli italiani temono l'uscita dall'euro oltre ad una nuova "patrimoniale" ricercando una maggior sicurezza e fiducia che invece pensano di trovare oltre confine, ottenendo anche l'ulteriore vantaggio di poter investire in valuta diversa.

Si stima che, grazie alle tensioni tra la politica italiana e l'Unione Europea, l'interesse per i conti - ed i relativi investimenti finanziari - in territorio elvetico aumenterà notevolmente e ben oltre il 5% (valore dell'ultima comparazione) della cifra appena sopra richiamata.

Pubblicato in

Economia Emilia

Domenica, 18 Novembre 2018 11:36

Strumenti di allerta della crisi

Su invito della commissione europea ma anche dei tanti professionisti che operano nel bel Paese il legislatore italiano nel rivedere gli articoli della legge fallimentare ha dato compiuta formulazione alle procedure di allerta affinché ci sia previsione ed anticipazione delle crisi d'impresa.

di Mario Vacca Parma 18 novembre 2018 - In un precedente articolo ho già avuto modo di scrivere che l'attuale impalcatura della legge fallimentare mette le mani nel codice civile ovvero a quelli articoli che governano la gestione d'impresa.

Oggi si evince che la nuova norma - il DLgs. recante il Codice della crisi di impresa e dell'insolvenza in attuazione della L. 155/2017, approvato dal Consiglio dei Ministri e sottoposto al parere delle Commissioni parlamentari - costituisce lo strumento per attivare l'auspicato cambio culturale nell'intercettare la crisi e anche nel fare impresa. A una guida basata per lo più sulla navigazione a vista e sull'analisi del tragitto già fatto, si affianca un "navigatore" per comprendere quale sia la strada da percorrere e quindi la direzione dell'impresa.

In base all'art. 12 si individuano segnalazioni interne, attraverso gli indicatori da adottare e segnalazioni esterne da parte di fornitori qualificati, o dei presidi da costituire per la provvidenziale rilevazione della crisi ( art. 3 del Codice che modifica l'art. 2086 c.c.)

L'articolo 14 definisce la crisi in termini di inadeguatezza dei flussi di cassa prospettici a far fronte regolarmente alle obbligazioni pianificate (art. 2 del Codice) e quindi si richiede la valutazione in continuo dell'equilibrio finanziario.

Oltre ai presidi organizzativi si pongono gli obblighi di segnalazione interna di cui all'art. 13 ed esterna di cui all'art. 15. I primi, sono stati rivisti nella loro struttura per evitare il rischio di segnalazioni automatiche, pur in assenza di una concreta situazione di crisi, che comporterebbero di fatto l'insorgenza in soggetti che esenti dalla stessa

Naturalmente ci sono alcune osservazioni giacché la norma individua gli indicatori interni di crisi negli squilibri economici, finanziari e patrimoniali, con il rischio che si pervenga a una pletora di indici, ma il testo del Codice si preoccupa subito di precisare che devono intendersi per tali quelli atti che diano evidenza del rischio di sostenibilità dei debiti scadenti nei mesi successivi o di quelle situazioni che pregiudichino la continuità aziendale nell'esercizio in corso. Il CNDCEC è chiamato ad elaborare gli indici con specifica indicazione di differenziarli per settori di appartenenza e prevedendo indicatori specifici per le società neocostituite e le PMI innovative.

Fortunatamente la norma ha un carattere elastico ove consente all'imprenditore di sostituire gli indici che non ritiene applicabili alla propria realtà proponendone ex ante altri a lui più adeguati a condizione che ciò venga attestato da un professionista indipendente e ne venga data notizia nella Nota integrativa.

Come evidenziato poc'anzi tra le osservazioni da evidenziare, ci sarebbe a rivisitazione del punto di tutti gli indicatori individuati come "significativi" al primo comma dell'art. 13, nello specifico il rapporto tra flusso di cassa e attivo necessiterebbe di essere rivisto in quanto non immediatamente comprensibile: basti infatti osservare che all'attivo concorrono le disponibilità liquide e l'indicatore peggiorerebbe al crescere di esse.

Gli indici devono essere immediatamente comprensibili nelle cause e razionali nella loro capacità di predire la situazione aziendale agevolando l'organo amministrativo e l'attestatore nel proporre sostituzioni e illustrandone le "ragioni" nella Nota integrativa. Anche il secondo indicatore costituito dal rapporto tra patrimonio netto e passivo, il cui denominatore dovrebbe essere sostituito dall'indebitamento finanziario netto. Con il terzo indicatore il legislatore intenderebbe intercettare una situazione di insostenibilità del debito indagando il rapporto tra oneri finanziari e ricavi ma, sarebbe più utile sostituire il denominatore con la grandezza della marginalità operativa, infatti il volume dei ricavi non è indicativo del livello della sostenibilità del debito.

Oggi solo una parte delle imprese sarebbe attrezzata per rispettare pienamente il principio, redigendo il piano d'impresa, che ne è il necessario presupposto informativo ed infatti le disposizioni del Codice entreranno in vigore soltanto tra 18 mesi con il duplice risultato che ci sia il tempo per rimuovere imprecisione della norma e, soprattutto, per consentire alle imprese di attrezzarsi internamente con organi di controllo.

La nuova norma è una grande opportunità per l'imprenditore e l'impresa e l'auspicio è che ci sia un cambio di mentalità imprenditoriale sin'ora improntato sulla navigazione a vista e sul "ho sempre fatto cosi"; in ciò potrà essere fondamentale il ruolo di professionisti interni che assistano l'impresa e per le PMI sarà sempre più opportuno ricorrere alla figura del Temporary Manager.

Pubblicato in

Economia Emilia

Domenica, 14 Ottobre 2018 08:29

Come un comandante al timone dell'impresa

Dall'esperienza come relatore alla premiazione dello Spinup Award tenuto a Scilla e dopo il giro in barca con tutti gli imprenditori partecipanti ascoltando la guida turistica che ci ha accompagnato durante l'escursione ho pensato che ogni lavoro può essere paragonato per analogia a qualcos'altro e cosi ho voluto dedicare qualche minuto a creare l'analogia della mia professione.

Le acque del mar Tirreno incontrano le acque del mar Ionio nei pressi dello stretto di Messina, dove, per cause del tutto naturali, si crea un vero e proprio scalino d'acqua, dovuto all'incontro tra le due forti maree, con conseguente formazione di molti mulinelli d'acqua, la cui potenza può addirittura far cambiare direzione a una nave che transita nello stretto.

Per ovviare a questo pericolo è stato imposto alle navi l'affiancamento di un comandante italiano con consolidate esperienze maturate sul posto. Il comandante è accompagnato a bordo da una pilotina o da un piccolo rimorchiatore, e al termine del servizio viene ripreso dallo stesso mezzo.

Amo riprendere questo esempio per definire il nostro ruolo nella gestione della crisi d'impresa. La nave in difficoltà in balia delle maree simboleggia l'impresa in crisi, il rimorchiatore che tira la nave fuori dal guado rappresenta il nostro studio con "a bordo" professionisti pronti a lavorare insieme per la buona riuscita della navigazione, e il comandante – esperto di mare in generale e del posto in particolare - che sale a bordo per affiancare il capitano è il Temporary Manager che affianca l'imprenditore.

Così, come il comandante esperto conduce la nave in mare aperto per poi, una volta passato il pericolo, ridare il comando al legittimo capitano, allo stesso modo il Temporary Manager, passata la crisi e riportata l'azienda in bonus, restituisce il "timone" all'imprenditore.

Pubblicato in

Economia Emilia

Domenica, 07 Ottobre 2018 08:40

L'ipotesi del condono Iva collegato alla Pace Fiscale

Entro metà Ottobre il governo dovrebbe approvare la legge di bilancio contenente il decreto fiscale e quindi si avrà definizione del provvedimento detto Pace Fiscale.

Di Mario Vacca Parma 6 ottobre 2018 - Al momento parrebbe che il provvedimento sia esteso anche ai debiti IVA; parrebbe solo un'ipotesi della quale si è però parlato nel corso del quarto Meeting sulle professioni che ha riunito a Roma il 2 ottobre i tributaristi italiani tra i quali i massimi esperti del settore.

Gianfranco Ferranti, ordinario alla Scuola nazionale dell'amministrazione, fornisce alcuni dettagli, ed esprime che si pensa di ammettere alla pace fiscale i debiti IVA con un'aliquota al 30%. In pratica, si studierebbe la possibilità di sanare le cartelle esattoriali relativa all'IVA ma con uno sconto ridotto rispetto a quello previsto per l'IRPEF.

Le dichiarazioni ufficiali degli esponenti dell'esecutivo non hanno finora ricompreso l'IVA nella pace fiscale, anche perché condonare l'imposta sul valore aggiunto rischierebbe di essere incompatibile con il diritto comunitario. L'ipotesi è che il meccanismo allo studio del Governo consenta di aggirare questo ostacolo, ma al momento non sono chiari i dettagli.

La cosi detta pace fiscale riguarderà sicuramente i debiti fiscali (di persone fisiche e imprese) ed è allo studio l'aggregazione delle infrazioni al codice della strada e dei tributi comunali come la TARI e i contributi previdenziali.

A differenza delle precedenti rottamazioni che hanno previsto uno sconto sulle sanzioni ma non sulla somma originariamente dovuta, l'imminente provvedimento godrà di uno sconto anche sull'imposta iniziale (mini-sanatoria).

Pubblicato in

Economia Emilia

Domenica, 30 Settembre 2018 08:12

SpinUpAwards 2018. Parmigiani, presenti!

Si è svolta ieri nella splendida cornice del Castello Ruffo di Scilla la premiazione della IV edizione dello SpinUpAward 2018, evento nazionale che premia il made in Italy dell'innovazione, format ideato ed organizzato da Angelo Marra imprenditore e founder dell'associazione Reboot e Antonio Prigiobbo Designer e Driver di NAStartUp,

Il Fondo di Venture Capital MDC rappresentato dal parmigiano Stefano Rusca e da Gabriele Carrozza e Gruppo R1, società di consulenza aziendale con sede a Parma rappresentata da Gianluca Brischetto e Mario Vacca sono intervenuti in qualità di sponsor dell'evento che ha visto Stefano e Mario relatori al convegno.

Con quest'ultimo appuntamento crescono le attività: workshop, spazi di networking e sessioni di presentazione di Imprese, Startup e PMI innovative.

E' stato presentato il nuovo board che supporta le attività annuali di SpinUpAward composto: Stefano Rusca (Fondo Mdc), Gabriele Carrozza (R1), Gianandrea Ferrajoli (MECAR), Giuseppe Quattrone e Luigi Familiari (Saxesfull) e Enzo Calabrò (Unieruro - Bagnara).

Tra 6 proposte selezionate che hanno già vinto la Nomination di SpinUpAward grazie alla rete degli Esperti dislocati in tutta Italia la giuria ha scelto per l'Area FoodTech la startup

Smart Farm: the vision farming un'app per servizi alla ristorazione mentre per l'area TourismTech la startup Sooneat un prodotto/servizio per il miglioramento delle rese produttive in agricoltura.

Oltre a consegnare gli SpinUpAward di categoria,il pomeriggio di Sabato 29 settembre, con un evento pubblico con i Pitch delle Startup e delle PMI innovative si è assegnato Top of Top il premio per l'idea preferita dal pubblico presente, una platea variegata di investitori, imprenditori, ricercatori, docenti universitari, istituzioni, professionisti (nazionali e regionali), ma soprattutto venture capital e business angel e Manager di Fondi d'investimento che ha scelto Tripoow come assegnataria del massimo riconoscimento.

Da domani tutti al lavoro per il prossimo evento del 2019...

Pubblicato in

Economia Emilia

Domenica, 23 Settembre 2018 07:02

La cancellazione dal registro delle imprese o il trasferimento all'estero dell'impreso non evita il fallimento.

Di Mario Vacca Parma 18 settembre 2018 - L'ordinanza n° 10793 del 4 maggio 2018 emessa dalla Corte di Cassazione ci ricorda che la vigente legge fallimentare, all'articolo 10, prevede che il fallimento possa essere dichiarato entro un anno dalla cancellazione dal registro delle imprese a patto che l'insolvenza sia stata posta in essere prima della cancellazione o entro l'anno successivo e pertanto anche il trasferimento della sede all'estero non preclude la possibilità che una società possa essere dichiarata fallita.

Una società che delibera il trasferimento della propria sede all'estero viene cancellata dal registro delle imprese italiano e a tal riguardo si pone il problema dell'applicabilità della legge fallimentare ed in particolare dell'art.10.

L'ordinanza esplicita che l'operatività dell'art. 10 legge fall. è circoscritta al caso di cancellazione per cessazione dell'attività e non può trovare applicazione analogica al caso di cancellazione per trasferimento all'estero della sede sociale, indipendentemente dai motivi del trasferimento.

Nell'eventualità che la cancellazione di una società dal registro delle imprese italiano non avvenga al termine del procedimento di liquidazione dell'ente, o per il verificarsi di altra situazione che implichi la cessazione dell'esercizio dell'impresa e la contestuale cancellazione, ma sia la conseguenza del trasferimento all'estero della sede della società non trova applicazione l'art. 10 legge fall. Il trasferimento, non determina il venir meno della continuità giuridica della società trasferita e non ne comporta, quindi, in alcun modo, la cessazione dell'attività.

Ci si sofferma anche sul trasferimento della sede legale e non dell'attività vera e propria, infatti in questo caso non si è in presenza neanche di un difetto di giurisdizione poiché l'esercizio dell'attività imprenditoriale continua ad essere svolto nel territorio dello Stato e tale prosecuzione implica una continuità giuridica e pertanto, nell'ipotesi che ricorrano i presupposti oggettivo e soggettivo disciplinati dalla legge fallimentare, può essere sottoposta a procedura fallimentare.

Pubblicato in

Economia Emilia

Domenica, 09 Settembre 2018 09:20

Il Beneficio per l'assunzione di over cinquantenni.

di Mario Vacca Parma 9 settembre 2018 - A favore del datore di lavoro del settore privato che assume lavoratori di età non inferiore a 50 anni, disoccupati da oltre 12 mesi, considerati soggetti molto svantaggiati (cfr. DM 17 ottobre 2017) interviene l'art. 4, commi da 8 a 11 della L. 92/2012 che ha previsto, a decorrere dal 1° gennaio 2013, una riduzione del 50% della contribuzione dovuta.

Il requisito basilare, oltre all'età non inferiore ai 50 anni, è la sussistenza dello stato di disoccupazione di almeno 12 mesi, dichiarata al Centro per l'impiego competente per domicilio, con contestuale sottoscrizione della dichiarazione di immediata disponibilità al lavoro (c.d. "DID") che può essere effettuata on line utilizzando il portale www.anpal.gov.it .

Verificati i requisiti, l'assunzione può avvenire sia a tempo determinato che indeterminato, a tempo pieno o part time; l'agevolazione è consentita anche in caso di trasformazione a tempo indeterminato di un precedente rapporto agevolato.

L'incentivo contributivo cui ha diritto il datore di lavoro consiste in uno sconto del 50%sui contributi a suo carico (INPS e INAIL) per un periodo pari a 18 mesi in caso di assunzione a tempo indeterminato, 12 mesi in caso di assunzione a tempo determinato (comprese le proroghe) e complessivi 18 mesi in caso di trasformazione di un contratto da tempo determinato a indeterminato che intervenga entro i primi 12 mesi.

Agevolazione per 18 mesi in caso di assunzione a tempo indeterminato

L'assunzione deve essere effettuata nel rispetto dei principi generali sanciti dall'art. 31 del DLgs. 150/2015 ed in presenza della regolarità contributiva di cui all'art. 1, commi 1175 e 1176 della L. 296/2006.

È utile inoltre ricordare, in tema di assunzioni agevolate, che l'inoltro tardivo delle comunicazioni telematiche obbligatorie inerenti l'instaurazione e la modifica di un rapporto di lavoro o di somministrazione conseguono la perdita di quella parte dell'incentivo relativa al periodo compreso tra la decorrenza del rapporto agevolato e la data della tardiva comunicazione.

Il beneficio in questione non è soggetto alla regola del de minimis, ma subordinato alla verifica dell'incremento occupazionale ed è dunque fruibile solo se l'assunzione, la proroga e la trasformazione realizzano un incremento netto del numero dei dipendenti rispetto alla media dei 12 mesi precedenti.

L'incentivo è mantenuto anche nel caso in cui l'incremento non avvenga per dimissioni volontarie del lavoratore, invalidità sopravvenuta o decesso del lavoratore, pensionamento per raggiunti limiti di età, riduzione volontaria dell'orario di lavoro, ovvero licenziamento per giusta causa o giustificato motivo soggettivo.

Per quanto concerne l'INAIL, il diritto alla riduzione del 50% dei premi è segnalato indicando l'importo delle retribuzioni parzialmente esenti con il codice H,I,J,K,L,M a seconda del tipo di scadenza contrattuale (L,M; nota INAIL n. 1147/2014).

(FOTO: Presidenza della Repubblica – ll Presidente Giorgio Napolitano con Elsa Fornero, Ministro del Lavoro e politiche sociali nel corso del Giuramento del Governo Monti.– 16 novembre 2011)

Pubblicato in

Lavoro Emilia

Martedì, 04 Settembre 2018 08:08

L'attesa Pace Fiscale

Parrebbe identificarsi pian piano il piano di Pace Fiscale 2019 distaccandosi dalle previsioni iniziali che indicavano nel condono tombale dei debiti fino a 100mila euro la soluzione ottimale per fare cassa aiutando i cittadini in difficoltà.

di Mario Vacca Parma 3 settembre 2018 - La nuova proposta consegnata al Ministro dell'Economia, Giovanni Tria, prevede un intervento più strutturato sulle cartelle esattoriali, fiscale per tutti i livelli del contenzioso tributario: rottamazione ter ma con sconti anche su imposte oltre che su interessi e sanzioni.

Dunque, più che altro sarà una rottamazione ter. che andrà ad utilizzare gli strumenti deflattivi del contenzioso tributario già esistenti e rafforzando il ravvedimento operoso. Si otterrà quindi una misura di riduzione di imposte dovute e relative sanzioni e interessi a carico di privati e imprese che hanno pendenze con l'Agenzia delle Entrate Riscossione (AeR, ex Equitalia).

Il piano che garantirà riduzioni del debito basati su capacità economica del debitore ed importo della lite e probabilità di chiusura del contenzioso, prevedrà tre stadi - che indicano i livelli di operatività - che coinvolgeranno cartelle esattoriali, accertamenti fiscali in corso o liti potenziali, le liti tributarie nei tre gradi di giudizio:

1. Pre-accertamento: si regolarizzerà versando tramite ravvedimento operoso il 15% sulla parte incrementale delle imposte dirette dovute e saldando l'IVA;

2. Accertamento: nei processi verbali di constatazione della Guardia di Finanza e negli avvisi di accertamento ci si metterà in regola utilizzando l'accertamento con adesione, pagando quindi il debito ma senza cancellando sanzioni e interessi di mora;

3. Contenzioso tributario: non si pagheranno sanzioni e interessi di mora e si concorderà uno sconto forfettario sulle somme dovute in base al parere del giudice.

Pubblicato in

Economia Emilia

Ultimi comunicati stampa

- 1

- 2

- 3

- 4

- 5

- 6

ALMA e il Consorzio del Parmigiano Reggi…

Colorno, 11 luglio 2024 - ALMA... Leggi tutto

13-07-2024 Comunicati Agroalimentare Emilia

![]() Consorzio Parmigiano Reggiano

Consorzio Parmigiano Reggiano

IREN e EUROPEAN ENERGY inaugurano un max…

L’impianto garantirà una pro... Leggi tutto

13-07-2024 Comunicati Ambiente Emilia

![]() IREN SPA

IREN SPA

Sarmato: nuovi contenitori per la racc…

Attivi gli informatori iren ... Leggi tutto

13-07-2024 Comunicati Ambiente Emilia

![]() IREN SPA

IREN SPA

UniCredit annuncia la terza edizione di …

Focus su micro imprese, Pmi e ... Leggi tutto

13-07-2024 Comunicati Economia Emilia

![]() Unicredit

Unicredit

Nutrire il futuro: l’acqua come fonte de…

Piacenza, luglio 2024 - S... Leggi tutto

12-07-2024 Comunicati Ambiente Piacenza

![]() Consorzio di Bonifica di Piacenza

Consorzio di Bonifica di Piacenza

Bonifica di Piacenza: Rettifica Val Tido…

Rettifica in merito a quanto a... Leggi tutto

12-07-2024 Comunicati Ambiente Piacenza

![]() Consorzio di Bonifica di Piacenza

Consorzio di Bonifica di Piacenza

UniCredit e le Associazioni dei Consumat…

UniCredit e i vertici delle&nb... Leggi tutto

12-07-2024 Comunicati Economia Emilia

![]() Unicredit

Unicredit

Nuova dotazione grazie ad una donazione …

25 computer sono stati donati ... Leggi tutto

11-07-2024 Comunicati Solidarietà Emilia

![]() Unicredit

Unicredit

Bologna, sostegno al progetto Coltiviamo…

Grazie al Fondo Carta Etica Un... Leggi tutto

28-06-2024 Comunicati Solidarietà Emilia

![]() Unicredit

Unicredit

L'Alleanza Sociale per la Sovranità Alim…

Alleanza Sociale per la Sovran... Leggi tutto

11-07-2024 Comunicati Agroalimentare Emilia

![]() Redazione2

Redazione2

Chirurgia della Mano: il Dottor Roberto …

Per il Direttore della Struttu... Leggi tutto

11-07-2024 Comunicati Sanità Modena

![]() Redazione2

Redazione2

Poste Italiane: con polis arriva in prov…

Il nuovo servizio è stato pres... Leggi tutto

09-07-2024 Comunicati Politici Piacenza

![]() Redazione2

Redazione2

Protezione civile. Antincendio boschivo,…

Priolo: "Nuovi strumenti per a... Leggi tutto

08-07-2024 Comunicati Solidarietà Emilia

![]() Redazione2

Redazione2

L’instabilità climatica colpisce duro: p…

Colpiti 10 comuni in montagna ... Leggi tutto

06-07-2024 Comunicati Ambiente Emilia

![]() Consorzio Bonifica Parmense

Consorzio Bonifica Parmense

Ad Iren il premio “PIMBY Green 2024”

Il riconoscimento, ritirato ... Leggi tutto

05-07-2024 Comunicati Ambiente Emilia

![]() IREN SPA

IREN SPA

Coopservice: utile 2023 a 13,1 milioni (…

Contratto a tempo indeterminat... Leggi tutto

03-07-2024 Comunicati Economia Emilia

![]() Coopservice Sicurezza e Vigilanza

Coopservice Sicurezza e Vigilanza

Un grande barbecue il 12 luglio nel parc…

REGGIO EMILIA – Non sarà una s... Leggi tutto

02-07-2024 Comunicati Solidarietà Reggio Emilia

![]() Redazione2

Redazione2

Bonifica Parmense, dal bilancio 2023 ult…

Il CdA consortile, approva all... Leggi tutto

02-07-2024 Comunicati Ambiente Emilia

![]() Consorzio Bonifica Parmense

Consorzio Bonifica Parmense

Felino: dal 1 luglio attivi gli informat…

Attivo un punto ambiente tem... Leggi tutto

29-06-2024 Comunicati Ambiente Parma

![]() IREN SPA

IREN SPA

Carpaneto p.no: nuovi contenitori per la…

Dal 1 luglio attivi gli info... Leggi tutto

29-06-2024 Comunicati Ambiente Piacenza

![]() IREN SPA

IREN SPA

Due ecografi per gli accessi venosi dona…

Due innovativi ecografi wirele... Leggi tutto

28-06-2024 Comunicati Solidarietà Reggio Emilia

![]() AUSL Reggio Emilia

AUSL Reggio Emilia

Frane, chiusa la Sp 76 per il Castello d…

Reggio Emilia, 27 giugno 2026 ... Leggi tutto

28-06-2024 Comunicati Ambiente Reggio Emilia

![]() Redazione

Redazione

Con la piattaforma Futuring, Coopservice…

Di Coopservice Reggio Emilia, ... Leggi tutto

27-06-2024 Comunicati Ambiente Emilia

![]() Coopservice Logistica e Traslochi

Coopservice Logistica e Traslochi

Dolore in Reumatologia: un’apparecchiatu…

Consente di effettuare una ter... Leggi tutto

26-06-2024 Comunicati Sanità Modena

![]() Redazione2

Redazione2

Ultime promozioni commerciali

- 1

- 2

- 3

- 4

- 5

- 6

Pellegrino Parmense - da luglio si inten…

Pellegrino, 3 luglio 2024&nb... Leggi tutto

05-07-2024 Energie Rinnovabili

![]() IREN SPA

IREN SPA

Inaugurata a Parma Nord la Comunità Ener…

Presenti alla inaugurazione ... Leggi tutto

03-07-2024 Energie Rinnovabili

![]() IREN SPA

IREN SPA

Un passo oltre il sorriso: i benefici de…

Da diverso tempo a questa part... Leggi tutto

24-06-2024 Salute e Benessere

![]() Redazione

Redazione

Dal 13 al 16 giugno torna a Langhirano i…

Torna l’appuntamento con il To... Leggi tutto

24-05-2024 Eventi

![]() Redazione 1

Redazione 1

Scopriamo quali sono gli Alimenti che si…

Di Mita Valerio Roma, 15 marzo... Leggi tutto

19-03-2024 Salute e Benessere

![]() Redazione

Redazione

La dipendenza da social, un problema non…

Non solo i ragazzi dimostrano ... Leggi tutto

03-03-2024 Salute e Benessere

![]() Redazione

Redazione

Al-Amal organizza una nuova gita a Torin…

Sabato 2 marzo intera giorna... Leggi tutto

15-02-2024 Turismo

![]() Redazione2

Redazione2

Loto: aperta la campagna di Pasqua a sos…

Possibilità di prenotare e rit... Leggi tutto

10-02-2024 Salute e Benessere

![]() Redazione2

Redazione2

L’impegno delle aziende per sostenere il…

A seguito della pandemia da Co... Leggi tutto

17-12-2023 Salute e Benessere

![]() Redazione

Redazione

Il diritto di morire: il pericoloso prim…

La necessità di un postcostitu... Leggi tutto

11-11-2023 Salute e Benessere

![]() Redazione

Redazione

Incentivi caldaie: le novità dei bonus a…

A partire dal 2024, ci saranno... Leggi tutto

13-10-2023 Energia

![]() Imprenditore On Line

Imprenditore On Line

Giovanni: “La vita di mio figlio rovinat…

“Il pediatra scriveva che i va... Leggi tutto

03-10-2023 Salute e Benessere

![]() Redazione

Redazione

Gismondo: “L’FDA raccomandò monitoraggio…

Intervista alla dottoressa Mar... Leggi tutto

28-09-2023 Salute e Benessere

![]() Redazione

Redazione

Francesca: “Mio fratello Davide malato d…

Abbiamo raccolto la straziante... Leggi tutto

27-09-2023 Salute e Benessere

![]() Redazione

Redazione

Danni da vaccini anticovid. Paola: “Siam…

Intervista alla coordinatrice ... Leggi tutto

26-09-2023 Salute e Benessere

![]() Redazione

Redazione

Pina: "Mio marito morto di SLA dopo…

Pina Puccia racconta la tragic... Leggi tutto

20-09-2023 Salute e Benessere

![]() Redazione

Redazione

Roma, “Danni collaterali” da vaccino ant…

Frase social: Miocarditi, aneu... Leggi tutto

20-09-2023 Salute e Benessere

![]() Redazione

Redazione

Giuseppe: “Dopo il vaccino anticovid sof…

Giuseppe Testa ci racconta la ... Leggi tutto

15-09-2023 Salute e Benessere

![]() Redazione

Redazione

Morti improvvise nei bambini 0-14 anni: …

Intervista al dottor Liberati,... Leggi tutto

12-09-2023 Salute e Benessere

![]() Redazione

Redazione

L’ematologo Andras Rabi: “Riscontro nei …

Frase social: Intervista al do... Leggi tutto

07-09-2023 Salute e Benessere

![]() Redazione

Redazione

Giovanni, affetto da una patologia autoi…

L’inchiesta “Fuori dal silenzi... Leggi tutto

07-09-2023 Salute e Benessere

![]() Redazione

Redazione

Dottor Ripa: medicina dello sport e i “p…

Carlo Ripa, medico dello sport... Leggi tutto

05-09-2023 Salute e Benessere

![]() Redazione

Redazione

Salute: l’affare dei ricchi, una trappol…

Di Andrea Caldart Cagliari, 4 ... Leggi tutto

05-09-2023 Salute e Benessere

![]() Redazione

Redazione

Homo covidicus: il nuovo “stato nocivo” …

Con settembre ritorna l’autunn... Leggi tutto

01-09-2023 Salute e Benessere

![]() Redazione

Redazione

LA GAZZETTA DEL MATTONE - Immobili in affitto e vendita

- 1

- 2

- 3

- 4

- 5

- 6

Piacenza Belvedere

Appartamento con Eleganti Fini... Leggi tutto

13-11-2016 Vendita immobili

![]() Press-One

Press-One

PIACENZA centro storico

Signorile Appartamento in Vend... Leggi tutto

13-11-2017 Vendita immobili

![]() Press-One

Press-One

PIACENZA Baia del Re

Appartamento come Nuovo in Ven... Leggi tutto

07-11-2017 Vendita immobili

![]() Press-One

Press-One

PIACENZA in campagna

PIACENZA - 0216 - CAMPAGNA PIA... Leggi tutto

07-11-2017 Vendita immobili

![]() Press-One

Press-One

PIACENZA - Infrangibile

PIACENZA - INFRANGIBILE In pic... Leggi tutto

07-11-2017 Vendita immobili

![]() Press-One

Press-One

PIACENZA - Carpaneto Piacentino

PIACENZA - CARPANETO PIACENTIN... Leggi tutto

07-11-2017 Vendita immobili

![]() Press-One

Press-One

PARMA Via Pontremoli

PARMA - VIA PONTREMOLI A due p... Leggi tutto

07-11-2017 Vendita immobili

![]() Press-One

Press-One

PARMA SUD, LOC. VIGATTO

PARMA SUD, LOC. VIGATTO A poch... Leggi tutto

07-11-2017 Vendita immobili

![]() Press-One

Press-One

MODENA Villaggio Giardino Villetta Facc…

in contesto costruito nel 2005... Leggi tutto

19-07-2016 Vendita immobili

![]() Press-One

Press-One

PARMA a 50 mt da piazza Garibaldi

Proponiamo prestigiosa soluzio... Leggi tutto

13-07-2016 Vendita immobili

![]() Press-One

Press-One

MONTECAVOLO (RE) Rustico Completamente R…

Rustico completamente ristrutt... Leggi tutto

11-07-2016 Vendita immobili

![]() Press-One

Press-One

MODENA Appartamento ampia metratura in v…

Cesare Battisti nel cuore del ... Leggi tutto

04-07-2016 Vendita immobili

![]() Press-One

Press-One

PARMA quartiere Molinetto abitazione ind…

La casa, libera su due lati, h... Leggi tutto

27-06-2016 Vendita immobili

![]() Press-One

Press-One

PARMA in Localita' Baccanelli Porzione d…

Porzione di Bifamiliare su 3 L... Leggi tutto

19-06-2016 Vendita immobili

![]() Press-One

Press-One

PARMA Strada Budellungo

Alloggio finemente ristruttura... Leggi tutto

08-06-2016 Vendita immobili

![]() Press-One

Press-One

MODENA Villaggio Giardino

Via Avogadro, appartamento COM... Leggi tutto

09-05-2016 Vendita immobili

![]() Press-One

Press-One

PARMA Via Pascal vendesi trilocale ristr…

Composto da ampio soggiorno co... Leggi tutto

03-05-2016 Vendita immobili

![]() Press-One

Press-One

PARMA - Nel cuore dell’Oltretorrente

Splendida casa indipendente a ... Leggi tutto

24-04-2016 Vendita immobili

![]() Press-One

Press-One

Messaggi Personali

Bacheca Annunci - Vendo, cerco, offro, c…

CONGELATORE VERTICALE OCEAN &n... Leggi tutto

24-03-2017 Messaggi Personali

![]() AmicoAnnunci

AmicoAnnunci

Colpo di fulmine: cercasi riccia del tre…

L'ha incontrata su un treno ch... Leggi tutto

20-03-2017 Messaggi Personali

![]() Redazione

Redazione