Visualizza articoli per tag: IVA

Domenica, 21 Marzo 2021 07:24

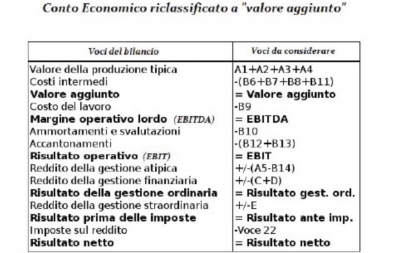

Frammenti di gestione d’impresa – l’interpretazione del bilancio

Di Mario Vacca Parma, 21 marzo 2021 - Con un percorso iniziato lo scorso gennaio si è attraversata una parte della gestione aziendale talvolta accademica, altre meno che, con l’articolo pubblicato la settimana scorsa è arrivato alla stesura del bilancio.

Pubblicato in

Economia Emilia

Tag:

Mercoledì, 17 Marzo 2021 07:06

Emergenza Sanitaria, Imprese e Manager

Di Mario Vacca Parma 16 marzo 2021 - L’emergenza sanitaria in corso ha elevato all’ennesima potenza gli studi e le ricerche per aiutare le imprese ad uscire dalla crisi e tutte hanno in comune la necessità di introdurre nuove modalità di gestione dei processi aziendali e di organizzazione del personale.

Pubblicato in

Economia Emilia

Tag:

Domenica, 14 Marzo 2021 07:00

Frammenti di gestione d’impresa – Il Bilancio II Parte

Di Mario Vacca 14 marzo 2021 - Il Bilancio di esercizio, come anticipato nel precedente articolo deve essere redatto da tutte le imprese, a prescindere dalla loro veste giuridica. Quindi, hanno l'obbligo di compilare questo documento:

Pubblicato in

Economia Emilia

Tag:

Martedì, 09 Marzo 2021 08:01

Slitta di un anno l’entrata in vigore di una parte del Codice della Crisi

Di Mario Vacca Parma, 8 marzo 2021 - Slitta l’entrata in vigore dell’allerta, limitatamente alle segnalazioni promosse dall’amministrazione finanziaria.

Pubblicato in

Economia Emilia

Tag:

Domenica, 07 Marzo 2021 14:21

Frammenti di gestione d’impresa – Il Bilancio

Completate le scritture di assestamento descritte nel precedente articolo è possibile redigere il Bilancio d’Esercizio.

Pubblicato in

Economia Emilia

Tag:

Domenica, 28 Febbraio 2021 07:30

Frammenti di gestione d’impresa – Le scritture di assestamento

Di Mario Vacca Parma, 28 febbraio 2021 - Le operazioni descritte nei precedenti articoli ed in particolar modo quelle relative alla contabilità permettono di pervenire alla determinazione del risultato di esercizio e del patrimonio aziendale, non prima però di aver effettuato una serie di “calcoli” per determinare le quote di competenza di costi e ricavi infrannuali.

Pubblicato in

Economia Emilia

Tag:

Domenica, 14 Febbraio 2021 17:47

Frammenti di Gestione d’impresa - La Contabilità

Di Mario Vacca Parma, 14 febbraio 2021 - I fatti di gestione indicati nei precedenti articoli danno luogo alla genesi di una serie di informazioni che devono essere detenute dall’azienda tanto per fini interni di gestione quanto per imposizione di legge.

Pubblicato in

Economia Emilia

Tag:

Domenica, 07 Febbraio 2021 06:59

Frammenti di gestione d’impresa – L’Imposta sul Valore Aggiunto - IVA –

Di Mario Vacca Parma 7 febbraio 2021 - L’emissione della fattura, vista nel precedente articolo comporta - il più delle volte - l’addebito dell’imposta sul valore aggiunto.

Questa è un'imposta indiretta che riguarda il valore aggiunto della produzione e lo scambio di beni o servizi, si tratta di un’imposta generale sui consumi, il cui calcolo si basa solo sull’incremento di valore che un bene o un servizio acquista ad ogni passaggio economico (valore aggiunto).

Pubblicato in

Economia Emilia

Tag:

Lunedì, 14 Dicembre 2020 12:07

No all'obbligo del regime IVA per le associazioni

L'art. 108 della Legge di Bilancio 2021 deve essere cancellato per la sopravvivenza di associazioni che, pur non svolgendo un'attività commerciale, sarebbero assoggettate al regime Iva. Anche se vi è una procedura di infrazione avviata dall’Unione Europea al nostro Governo, affinchè tale norma sia approvata, si deve assolutamente difendere il valore del Terzo settore italiano.

Pubblicato in

Cronaca Emilia

Tag:

Domenica, 08 Settembre 2019 07:37

Autoscuole e IVA, niente panico: lo “Sportello dei Diritti” pronto ad intervenire in ausilio delle autoscuole

Autoscuole e IVA. Niente panico: lo “Sportello dei Diritti” pronto ad intervenire in ausilio delle autoscuole. L’autorevole parere del tributarista Maurizio Villani

La recente diffusione della sentenza della Corte di Giustizia UE (CGUE) del 14 marzo 2019 relativa alla causa C – 449/2017, che ritiene che l’esenzione IVA non si debba applicare alle lezioni di scuola guida, in quanto questa categoria di insegnamento non rientrerebbe in quelle di ambito scolastico e/o universitario, ha gettato nello scompiglio un intero mondo, quale quello delle “scuole guida” che sinora hanno sempre fatturato in esenzione da IVA, ai sensi e per gli effetti dell’art. 10, numero 20, D.P.R. n. 633/72.

Ciò perché le attività didattiche – formative finalizzate al conseguimento delle patenti di guida, hanno sempre fatturato in esenzione da IVA, ai sensi e per gli effetti dell’art. 10, numero 20, D.P.R. n. 633/72, uniformandosi così alle interpretazioni fiscali fornite dall’Agenzia delle Entrate sin dal 2005. Come detto e come si legge sulla cronaca di questi giorni, tale apparente novità, sta creando grave turbamento e rischi economici alle scuole guida, che per quanto approssimativamente affermato da alcune fonti di stampa e non solo, rischierebbero di dover pagare rilevanti somme per l’IVA non riscossa a partire dall’anno 2014, pur avendo rispettato scrupolosamente le indicazioni e precisazioni fatte dall’Agenzia delle Entrate sin dal 2005, ossia ben 14 anni or sono.

Proprio per quanto sta accadendo, rileva Giovanni D'Agata, presidente dello “Sportello dei Diritti”, abbiamo chiesto l’opinione più autorevole al fine di cercare di mettere ordine al caos che inevitabilmente sta comportando la decisione dei giudici del Lussemburgo in commento e ci siamo rivolti all’avvocato Maurizio Villani, tributarista di gran fama, che nell’articolo seguente - che pubblichiamo affinché conosca la massima diffusione possibile - ha spiegato in maniera dettagliata il quadro normativo vigente e la possibilità di contestare innanzi alle Commissioni Tributarie gli avvisi di accertamento per gli anni dal 2014 al 2018 che potranno essere notificati dall’Agenzia delle Entrate. Peraltro, non possiamo non unirci anche all’appello dell’avvocato Villani per un immediato intervento immediato del legislatore, con decreto legge del Governo appena insediato, per risolvere la delicata questione fiscale sanando il passato e rendendo, al limite, applicabile l’IVA a partire dall’ 01 gennaio 2020 per dare la possibilità ai contribuenti di potersi organizzare a livello amministrativo e fiscale e quindi per evitare gravi danni economici e finanziari alle scuole guida, nonché un rilevante contenzioso tributario.

In ogni caso, lo “Sportello dei Diritti”, come ha già fatto in passato in numerose controversie collettive che hanno visto il successo di cittadini e contribuenti di fronte al Fisco, sarà prontamente a disposizione con il suo staff e con l’avvocato Maurizio Villani per assistere tutte quelle imprese di autoscuola nel momento in cui riceveranno i possibili avvisi di accertamento in questione. Di seguito, quindi, provvediamo a pubblicare l’articolo del tributarista su “Autoscuole ed Iva. Modalità operative e di contestazione”.

( 07 settembre 2019 )

AUTOSCUOLE ED IVA MODALITÀ OPERATIVE E DI CONTESTAZIONE

Le scuole guida, sino ad oggi, hanno sempre fatturato in esenzione da IVA, ai sensi e per gli effetti dell’art. 10, numero 20, D.P.R. n. 633/72, le attività didattiche – formative finalizzate al conseguimento delle patenti di guida, uniformandosi così alle interpretazioni fiscali fornite dall’Agenzia delle Entrate sin dal 2005.

Oggi, invece, la Corte di Giustizia UE (CGUE), con la sentenza del 14 marzo 2019 relativa alla causa C – 449/2017, ritiene che l’esenzione IVA non si deve applicare alle lezioni di scuola guida, in quanto questa categoria di insegnamento non rientra in quelle di ambito scolastico e/o universitario.

Questa situazione sta creando grave turbamento e rischi economici alle scuole guida, che rischiano di dover pagare rilevanti somme per l’IVA non riscossa a partire dall’anno 2014, pur avendo rispettato scrupolosamente le indicazioni e precisazioni fatte dall’Agenzia delle Entrate sin dal 2005 (quindi, 14 anni fa !!!!).

A) POSIZIONE DELL’AGENZIA DELLE ENTRATE

L’Agenzia delle Entrate sulla specifica questione si è pronunciata con le seguenti risoluzioni.

1) RISOLUZIONE DELL’AGENZIA DELLE ENTRATE N. 134/E DEL 26 SETTEMBRE 2005

Con la suddetta risoluzione l’Agenzia delle Entrate aveva chiarito e precisato che qualsiasi attività didattica tipica delle autoscuole, prevista dal legislatore e riconosciuta automaticamente a tali organismi, ossia senza la necessità di richiedere una ulteriore specifica autorizzazione oltre a quella che le autoscuole devono richiedere ai sensi dell’art. 123 del Codice della Strada, rientra nella previsione di esenzione IVA, posto che tali organismi possiedono il requisito del riconoscimento richiesto dal citato art. 10, numero 20, del D.P.R. n. 633/72.

Questo elemento soggettivo giustificava l’esenzione IVA per le prestazioni didattiche di ogni genere, come tassativamente previsto nel citato art. 10, numero 20, D.P.R. n. 633/72.

In tale contesto rientravano anche i corsi di aggiornamento per il “recupero punti” e dei corsi per il conseguimento del certificato di idoneità per la guida dei ciclomotori.

2) CIRCOLARE DELL’AGENZIA DELLE ENTRATE N. 22/E DEL 18 MARZO 2008

Con la suddetta circolare, l’Agenzia delle Entrate aveva oltretutto ulteriormente precisato che anche i soggetti privati diversi dalle scuole paritarie e non paritarie operanti nelle aree presenti negli assetti ordinamentali propri dell’istruzione, con la soppressione dell’istituto della presa d’atto, potevano operare a prescindere da qualsiasi forma di vigilanza e di riconoscimento da parte del Ministero della Pubblica Istruzione (ulteriore conferma della valenza dell’elemento soggettivo).

In sostanza, il legislatore, nel disciplinare organicamente lo svolgimento dell’attività didattica da parte di organismi diversi dagli enti pubblici, in ossequio al principio di libertà d’insegnamento recato dall’art. 33 della Costituzione, ha operato chiaramente la scelta di escludere dal riconoscimento e dalla vigilanza dell’Amministrazione Pubblica competente in materia di istruzione gli organismi privati diversi dalle scuole paritarie e non paritarie, disciplinate dalle leggi n. 62 del 2000 e n. 27 del 2006.

B) SENTENZA DEL 14 MARZO 2019 DELLA CORTE DI GIUSTIZIA UE

Alla lettera j) dell’art. 32, paragrafo 1, della Direttiva CE del 28 novembre 2006, n. 112, sono esenti da imposta IVA anche “le lezioni impartite da insegnanti a titolo personale e relative all’insegnamento scolastico e universitario” (elemento oggettivo).

Secondo la Corte di Giustizia UE, con la sentenza del 14 marzo 2019, causa C-449/17, la nozione di “insegnamento scolastico o universitario” ai fini del regime IVA si riferisce, in generale, “ad un sistema integrato di trasmissione di conoscenze e di competenze aventi ad oggetto un insieme ampio e diversificato di materie, nonché all’approfondimento e allo sviluppo di tali conoscenze e di tali competenze da parte degli allievi e degli studenti, di pari passo con la loro progressione e con la loro specializzazione in seno ai diversi livelli costitutivi del sistema stesso”.

Orbene, secondo la succitata sentenza dei giudici unionali, “l’insegnamento della guida automobilistica in una scuola guida, pur avendo ad oggetto varie conoscenze di ordine pratico e teorico, resta comunque un insegnamento specialistico che non equivale, di per se stesso, alla trasmissione di conoscenze e di competenze aventi ad oggetto un insieme ampio e diversificato di materie, nonché al loro approfondimento e al loro sviluppo, caratterizzanti l’insegnamento scolastico o universitario”.

In base alle suddette considerazioni, secondo la Corte di Giustizia UE “la nozione di “insegnamento scolastico o universitario”, ai sensi dell’art. 132, paragrafo 1, lettere i) e j), della Direttiva n. 112 del 2006 deve essere interpretata nel senso che essa non comprende l’insegnamento della guida automobilistica impartito da una scuola guida, ai fini dell’ottenimento delle patenti di guida per i veicoli delle categorie B e C1, di cui all’art. 4, paragrafo 4, della Direttiva 2006/126/CE del Parlamento Europeo e del Consiglio del 20 dicembre 2006 concernente la patente di guida”.

C) RISOLUZIONE N. 79 DEL 02 SETTEMBRE 2019 DELL’AGENZIA DELLE ENTRATE – DIVISIONE CONTRIBUENTI – DIREZIONE CENTRALE PICCOLE E MEDIE IMPRESE

L’Agenzia delle Entrate, alla luce della suddetta sentenza della Corte di Giustizia UE nonché del fatto che le esenzioni IVA devono essere interpretate restrittivamente in quanto deroghe al principio generale stabilito dall’art. 2 della Direttiva comunitaria n. 112 del 2006, con la recente risoluzione n. 79 del 02 settembre 2019 si è adeguata all’interpretazione restrittiva dei giudici unionali ed ha ritenuto superati i chiarimenti forniti con le precedenti risoluzioni di cui alla lettera A) del presente articolo sulle quali i contribuenti hanno sempre fatto legittimo affidamento.

Di conseguenza, riguardo alle operazioni effettuate e registrate in annualità ancora accertabili ai fini IVA, cioè a partire dal 2014, l’Agenzia delle Entrate ha precisato che:

1) la scuola guida deve emettere una nota di variazione in aumento, ai sensi dell’art. 26, comma 1, D.P.R. n. 633/72;

2) tale maggiore imposta deve confluire nella dichiarazione integrativa di ciascun anno solare di effettuazione delle prestazioni ancora accertabile, da presentare ai sensi dell’art. 8, comma 6 – bis, del D.P.R. n. 322 del 1998;

3) a seguito della modifica del regime IVA (da esente a imponibile) dell’attività esercitata dalla scuola guida, tale mutamento comporta il sopravvenuto diritto della detrazione dell’IVA corrisposta sull’acquisto di beni e servizi relativi all’attività esercitata con riferimento alle medesime annualità rispetto alle quali il contribuente è tenuto ad effettuare la variazione in aumento, ai sensi del citato art. 26, comma 1, da esercitarsi alle condizioni esistenti al momento di effettuazione dell’operazione originaria;

4) il diritto alla detrazione, come chiarito con la circolare n. 1/E del 2018, può essere esercitato mediante la medesima dichiarazione integrativa con cui deve darsi evidenza dell’IVA a debito;

5) di conseguenza, la scuola guida è tenuta a versare l’eventuale maggiore IVA risultante da ciascuna dichiarazione integrativa ovvero a recuperare in detrazione l’eventuale eccedenza a credito, secondo le modalità stabilite dall’art. 8, commi 6-ter e 6-quater, del D.P.R. n. 322 del 1998;

6) infine, tenuto conto che la scuola guida si è uniformata alle indicazioni contenute in atti dell’Amministrazione Finanziaria, in base a quanto stabilito dall’art. 10, comma 2, della Legge n. 212 del 27 luglio 2000 (Statuto dei diritti del contribuente) non devono essere irrogate sanzioni nè devono essere richiesti interessi moratori, con riferimento alle prestazioni poste in essere antecedentemente alla Risoluzione n. 79 del 02 settembre 2019.

D) CONSIDERAZIONI CONCLUSIVE

La sentenza della Corte di Giustizia sopra citata è una sentenza di mero accertamento dell’esistenza o meno della violazione.

Essa, in altri termini, non può indicare le misure necessarie per far cessare l’inadempimento o stabilire misure per il risarcimento di eventuali danni, in quanto lo Stato Italiano è solo tenuto a garantire, attraverso la libera scelta dei mezzi da adottare, l’effettiva riparazione dell’illecito, rispettando in ogni caso, quanto disposto dall’art. 33, secondo comma, della Costituzione “Enti e privati hanno il diritto di istituire scuole ed istituti di educazione senza oneri per lo Stato”.

In ogni caso, secondo me, non bisogna dimenticare che la Corte di Giustizia UE ha interpretato soltanto l’aspetto oggettivo delle lezioni impartite da insegnanti a titolo personale e relative all’insegnamento scolastico e universitario, mentre non si è pronunciata in merito all’aspetto soggettivo di chi deve eseguire le prestazioni “didattiche di ogni genere”, come previsto nella prima parte dell’art. 10, numero 20, D.P.R. n. 633/1972.

L’aspetto soggettivo della problematica, invece, è stato ben affrontato dall’Agenzia delle Entrate con la Circolare n. 22/E del 18 marzo 2008 (commentata alla lettera A) del presente articolo) e di ciò non si è tenuto conto nella più volte citata sentenza della Corte di Giustizia UE, di cui alla lettera B) del presente articolo.

Oltretutto, la suddetta Circolare n. 22/E del 2008 non è stata superata con la Risoluzione n. 79/2019.

Di conseguenza, secondo me, se la scuola guida non intende seguire le istruzioni indicate dall’Agenzia delle Entrate con la Risoluzione n. 79 del 02 settembre 2019, di cui alla lettera C) del presente articolo, può impugnare in Commissione Tributaria gli avvisi di accertamento per gli anni dal 2014 al 2018 che saranno notificati dall’Agenzia delle Entrate, potendo oltretutto sollevare ulteriori questioni di costituzionalità e di diritto che la brevità del presente articolo mi impediscono di trattare.

Infine, per evitare gravi danni economici e finanziari alle scuole guida nonché un rilevante contenzioso tributario, è auspicabile un intervento immediato del legislatore, con decreto legge del Governo appena insediato, per risolvere la delicata questione fiscale sanando il passato e rendendo, al limite, applicabile l’IVA a partire dall’ 01 gennaio 2020 per dare la possibilità ai contribuenti di potersi organizzare a livello amministrativo e fiscale.

Lecce, 07 settembre 2019

Avv. Maurizio Villani

Pubblicato in

Economia Emilia

Tag: