Visualizza articoli per tag: Imprese

Giovedì, 14 Marzo 2019 09:53

Nord Fluid SpA, con il supporto finanziario di UniCredit, acquisisce CI.ERRE TECH S.r.l.

La società milanese ha acquisito la bolognese CI.ERRE TECH S.r.l., società specializzata nella produzione di manifolds (blocchi) per il comparto oleodinamico.

NORD FLUID S.p.A, società leader nel settore della distribuzione di componenti oleodinamici e Fluid Conveyance, con oltre 38 milioni di euro di fatturato e 125 dipendenti, acquisisce la società emiliana CI.ERRE TECH S.r.l., azienda specializzata nella produzione di manifolds (blocchi) per il comparto oleodinamico.

L'acquisizione è stata finalizzata, mercoledì 13 marzo dal Group CFO Alberto C. Magrì.

L'aggiunta della realizzazione di manifolds su disegno del cliente, supportandolo anche dal punto di vista tecnico/tecnologico, consentirà al Gruppo NORD FLUID S.p.A di completare l'offerta nel mercato oleodinamico, confermandone l'assoluta leadership nel medesimo settore.

CI.ERRE TECH S.r.l. ha messo a punto una gamma di manifolds modulari adatti all'altissima pressione (fino a 5000bar), che consentiranno a NORD FLUID S.p.A, di ampliare l'attuale portfolio tecnologico; di accrescere le competenze nel relativo comparto; di aumentare l'offerta di prodotti; di essere più vicini ai nostri clienti e di ottimizzazione la presenza manifatturiera del Gruppo che ci consentirà una crescita a livello organico e di fatturato

L'operazione è stata resa possibile anche dal supporto finanziario di UniCredit che affianca il Gruppo Nord Fluid sia nelle attività italiane che quelle estere.

«L'acquisizione di CI.ERRE TECH S.r.l. - dichiara l'Ing. Daniele Brambilla, Group CEO di NORD FLUID S.p.A - ci consente di completare l'offerta alla nostra clientela, che da tempo richiedeva che la nostra gamma di prodotti includesse anche il segmento manifolds. Siamo molto grati a UniCredit, e in particolare ai referenti del Centro Corporate di Legnano, per l'importante sostegno fornito nell'acquisizione».

CI.ERRE TECH S.r.l. "a NORD FLUID Family Company" si unisce da oggi alle altre società del Gruppo: Tecnoil S.r.l. (Portogruaro), Nord Fluid Hidravlika d.o.o. (Slovenia) e OMV S.p.A. (Vercelli).

Milano, 13 marzo 2018

Pubblicato in

Comunicati Economia Emilia

Venerdì, 08 Marzo 2019 20:57

L'impatto del nuovo codice della crisi nel rapporto Banca / Impresa

di Mario Vacca Parma 8 marzo 2019 - Il nuovo codice sulla crisi d'impresa non solo "mette le mani nel codice civile" allorquando impone una certa condotta dell'imprenditore ma cambia anche il rapporto banca/impresa.

Gli istituti di credito dovranno, in sede d'istruttoria e monitoraggio del merito creditizio, valutare preventivamente "gli idonei assetti organizzativi, amministrativi e contabili", per non incorrere in possibili responsabilità patrimoniali - per incauto affidamento o abusiva concessione del credito - in caso di dissesto della società affidata.

La questione comporta significative ricadute operative anche per il possibile ruolo che potrebbero svolgere i professionisti chiamati a rilasciare compliance sull'informativa finanziaria storica, corrente e prospettica e su cui deve basarsi una corretta valutazione del rischio d'insolvenza.

Ai sensi di questa norma, "l'imprenditore collettivo deve adottare un assetto organizzativo adeguato ai sensi dell'art. 2086 del codice civile ai fini della tempestiva rilevazione dello stato di crisi e dell'assunzione di idonee iniziative". Viene introdotto un preciso dovere di risk governance (adeguati modelli di corporate governance, procedure di controllo interno e sistemi di gestione integrata dei rischi) per l'imprenditore che opera in forma societaria e collettiva. Egli "ha il dovere di istituire un assetto organizzativo, amministrativo e contabile adeguato alla natura e alla dimensione dell'impresa, sopratutto in funzione della rilevazione tempestiva della crisi d'impresa e della perdita di continuità"

Non di poco conto anche le conseguenze e ricadute operative in tema di responsabilità degli amministratori prodotte dall'art. 378. Ai sensi di questo articolo, "Gli amministratori rispondono verso i creditori sociali per l'inosservanza degli obblighi inerenti alla conservazione dell'integrità del patrimonio sociale". Ed inoltre, con conseguenze notevoli soprattutto per le SRL, "l'azione può essere proposta dai creditori quando il patrimonio sociale risulta insufficiente al soddisfacimento dei loro crediti".

Questo significa che anche le banche, in presenza di un significativo deterioramento del credito, quando accertano che il capitale di rischio effettivo potranno agire a tutela delle loro pretese avviando azione di responsabilità verso gli amministratori con istanza all'autorità giudiziaria.

Non dimentichiamo che alle banche viene imposto un preciso e vincolante obbligo di segnalazione che potrebbe comportare significative conseguenze se non correttamente interpretato dagli organi di controllo societario. Ai sensi infatti del 4° comma dell'art. 14, "Le banche e gli altri intermediari finanziari di cui all'art. 106 del testo unico bancario, nel momento in cui comunicano al cliente variazioni o revoche degli affidamenti ne danno notizia anche agli organi di controllo societari se esistenti.

La questione di fondo è quindi stabilire se, dovendo le società adottare idonei assetti organizzativi (modelli di corporate governance e piani aziendali), amministrativi (sistemi di pianificazione e controllo) e contabili (reportistica periodica anche forward-looking), le banche, in sede di istruttoria di affidamento e prima della concessione creditizia, nel valutare il merito creditizio non debbano anche valutare preventivamente proprio gli "adeguati assetti organizzativi, amministrativi e contabili", pena la possibile corresponsabilità patrimoniale in caso di dissesto della società affidata.

A questo punto, la banca, quale operatore professionale del credito potrebbe essere chiamata a rispondere della mancata preventiva valutazione ad esempio, di un adeguato modello di corporate governance rispetto alla natura e dimensione della società oppure della preventiva valutazione delle procedure interne di pianificazione e controllo. Potrebbe quindi essere esimente per le banche "integrare" le procedure d'istruttoria (sia in sede di affidamento che di monitoraggio) con valutazioni "mirate" sugli assetti organizzativi, amministrativi e contabili.

Pubblicato in

Economia Emilia

Tag:

Domenica, 03 Marzo 2019 07:08

Il Nuovo adempimento di invio telematico degli scontrini

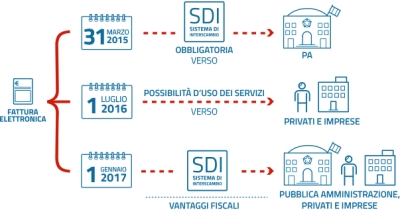

di Mario Vacca, Parma 3 fmarzo 2019 - L'entrata in vigore della fattura elettronica è stata propedeutica all'ingresso di altri adempimenti, infatti il D.L. 119/2018 stabilisce che a partire dal prossimo 1° luglio alcuni contribuenti saranno obbligati ad inoltrare telematicamente i corrispettivi all'Agenzia delle Entrate.

E' importante verificare il volume d'affari al 31 dicembre 2018 per determinare se il contribuente rientra in uno dei due scaglioni di decorrenza, infatti:

dal 1° luglio 2019, sono obbligati i soggetti con un volume d'affari superiore ad € 400.000;

dal 1° gennaio 2020, per tutti i soggetti a prescindere dall'ammontare del volume d'affari.

L'adempimento obbliga il contribuente all'adozione dei "registratori telematici", già sottoposti a specifica regolamentazione con il Provvedimento dell'Agenzia delle entrate n. 182017 del 28.10.2016, o comunque di nuovi strumenti, individuati successivamente dall'Agenzia delle entrate, come ad esempio un portale web dedicato.

Alla stregua delle modalità di trasmissione già adottate con la fattura elettronica, si deve procedere all'invio telematico dei corrispettivi in formato XML, nonché alla relativa conservazione sostitutiva a norma del medesimo file XML trasmesso. Anche in questo caso nell'eventualità di scarto del file XML dei corrispettivi elettronici, l'esercente avrà 5 giorni per trasmettere nuovamente il file corretto al Sistema di Interscambio.

L'obbligo di trasmissione porta anche l'abrogazione – a partire da gennaio 2020 – del registro dei corrispettivi.

Secondo quanto stabilito dall'articolo 2, comma 6, D.Lgs. 127/2015 "ai soggetti che effettuano la memorizzazione elettronica e la trasmissione telematica ai sensi del comma 1 e ai soggetti di cui al comma 2 si applicano, in caso di mancata memorizzazione o di omissione della trasmissione, ovvero nel caso di memorizzazione o trasmissione con dati incompleti o non veritieri, le sanzioni previste dagli articoli 6 comma 3, e 12, comma 2, del decreto legislativo 18 dicembre 1997, n. 471".

Nel linguaggio corrente, in caso di corretta certificazione dell'operazione, ma ritardata od omessa comunicazione, la sanzione amministrativa è stabilita da un minimo di € 250 ad un massimo di € 2.000. In particolare, secondo quanto stabilito dall'articolo 6, comma 3, D.Lgs. 471/1997, "Se le violazioni consistono nella mancata emissione di ricevute fiscali, scontrini fiscali o documenti di trasporto ovvero nell'emissione di tali documenti per importi inferiori a quelli reali, la sanzione è in ogni caso pari al cento per cento dell'imposta corrispondente all'importo non documentato. La stessa sanzione si applica in caso di omesse annotazioni su apposito registro dei corrispettivi relativi a ciascuna operazione in caso di mancato o irregolare funzionamento degli apparecchi misuratori fiscali. Se non constano omesse annotazioni, la mancata tempestiva richiesta di intervento per la manutenzione è punita con sanzione amministrativa da euro 250 a euro 2.000".

L''articolo 17 D.L. 119/2018 rinvia alla pubblicazione di un Decreto ministeriale le ipotesi di esonero dall' adempimento, sulla base della tipologia di attività svolta dai soggetti passivi e dal luogo di esercizio dell'attività, in considerazione del fatto che in alcune zone d'Italia la rete internet potrebbe non essere disponibile.

Pubblicato in

Economia Emilia

Tag:

Mercoledì, 27 Febbraio 2019 09:50

Camera di Commercio e Fiere internazionali: 300.000 euro per le imprese

Ci sono trecentomila euro a disposizione delle micro, piccole e medie imprese reggiane che nel 2019 intendono partecipare a fiere di carattere internazionale. Le risorse sono messe a disposizione dalla Camera di Commercio con il nuovo bando che si aprirà il 27 febbraio.

"Lo stanziamento – sottolinea il presidente della Camera di Commercio, Stefano Landi – è parte integrante delle azioni che stiamo mettendo in campo per favorire l'ampliamento della platea di imprese orientate ai mercati internazionali, con una particolare attenzione riservata alle imprese di piccola e media dimensione, a quelle che non hanno ancora relazioni con l'estero o hanno rapporti ancora occasionali".

"Emblematico, in tal senso – ricorda Landi – è il fatto che proprio nello stesso giorno in cui si aprirà il nuovo bando presenteremo in Camera di Commercio anche quello regionale da 900.000 euro per il quale abbiamo attivato una serie di servizi gratuiti per certificare la possibilità delle aziende di accedere ai contributi senza ricorrere a consulenze obbligatorie e onerose."

"Le risorse camerali destinate a sostenere la partecipazione a fiere di carattere internazionale – osserva il presidente della Camera di Commercio – rappresentano, al tempo stesso, un sostegno e uno stimolo a sfruttare una delle più importanti modalità di presentazione sui mercati esteri, cui affianchiamo, anche quest'anno, una serie di incoming con operatori commerciali stranieri, puntando ad accrescere quei volumi di esportazione che nei primi nove mesi del 2018 ci hanno portato a scambi per oltre 8 miliardi di euro, con un incremento del 3,7% rispetto allo stesso periodo del 2017".

Il nuovo bando camerale da 300.000 euro prevede due differenziate misure che riguardano la partecipazione a manifestazioni fieristiche in Paesi extra UE (che nei primi nove mesi del 2018 hanno inciso sull'export reggiano per il 36,3%, con in vetta gli Stati Uniti con quasi 718 milioni) e a quelle organizzate in Paesi dell'Unione Europea.

La domanda può essere presentata dalle piccole e medie imprese e dai consorzi d'impresa con sede legale e/o unità operativa nella provincia di Reggio Emilia.

Tra le spese ammissibili a contributo rientrano quelle relative al costo dell'area espositiva, alla progettazione e all'allestimento, al trasporto del materiale da allestimento ed espositivo e al servizio di interpretariato e hostess.

Il contributo, pur potendo coprire fino al 30% delle spese ammissibili, è differenziato per la partecipazione a fiere in Paesi UE o extra UE: nel primo caso, infatti, l'importo massimo è pari a 4.000 euro, mentre nel secondo sale fino a 5.000 euro. In entrambi i casi gli interventi agevolabili dovranno avere un costo minimo di 3.000 euro e, per i consorzi di imprese, i massimali di contributo e i costi minimi sono raddoppiati.

Una particolare premialità (250 euro) è prevista per le imprese che, al momento della concessione del contributo, saranno in possesso del rating di legalità. La percentuale di contributo, infine, si abbassa al 15% dell'investimento per le imprese che nel triennio 2016-2018 hanno beneficiato di due contributi per la partecipazione alla stessa fiera.

Le domande potranno essere presentate esclusivamente in modalità telematica all'interno del sistema Webtelemaco di InfoCamere dal 27/02/2019 al 22/03/2019.

Per ulteriori informazioni: www.re.camcom.gov.it.

Pubblicato in

Comunicati Economia Reggio Emilia

Domenica, 03 Febbraio 2019 07:16

Imprese, rifinanziata la nuova legge Sabatini per investimenti strumentali.

Confcooperative Parma informa che dal 7 febbraio riapre lo sportello per la presentazione delle domande per gli incentivi alle imprese previsti dalla "Nuova Sabatini".

Sono 480 milioni di euro le risorse finanziate con la legge di bilancio 2019 per continuare ad agevolare le piccole e medie imprese che intendono investire in beni strumentali.

La misura ha infatti l'obiettivo di incentivare la manifattura digitale e incrementare l'innovazione e l'efficienza del sistema imprenditoriale tramite l'acquisto di macchinari, impianti e attrezzature.

La "Nuova Sabatini" - introdotta nel 2013 - è stata in questi anni un importante strumento agevolativo per l'ammodernamento e la crescita del sistema produttivo italiano. Finora sono state oltre 63 mila le domande presentate dalle piccole e medie imprese, per un ammontare di contributo concesso superiore a un miliardo di euro.

Per maggiori delucidazioni Confcooperative Parma invita a contattare gli uffici che potranno forne maggiori approfondimenti o l'eventuale assistenza tecnica: Simone Taddei Questo indirizzo email è protetto dagli spambots. È necessario abilitare JavaScript per vederlo. Tel. 0521 942635

Beneficiari

Possono beneficiare dell'agevolazione le micro, piccole e medie imprese (PMI) che alla data di presentazione

della domanda:

- sono regolarmente costituite e iscritte nel Registro delle imprese o nel Registro delle imprese di pesca;

- sono nel pieno e libero esercizio dei propri diritti, non sono in liquidazione volontaria o sottoposte a

procedure concorsuali;

- non rientrano tra i soggetti che hanno ricevuto e, successivamente, non rimborsato o depositato in un

conto bloccato, gli aiuti considerati illegali o incompatibili dalla Commissione Europea;

- non si trovano in condizioni tali da risultare imprese in difficoltà;

- hanno sede in uno Stato Membro purché provvedano all'apertura di una sede operativa in Italia entro il

termine previsto per l'ultimazione dell'investimento.

Sono ammessi tutti i settori produttivi, inclusi agricoltura e pesca, ad eccezione dei seguenti:

- attività finanziarie e assicurative;

- attività connesse all'esportazione e per gli interventi subordinati all'impiego preferenziale di prodotti

interni rispetto ai prodotti di importazione.

(allegata circolare scaricabile in pdf)

Pubblicato in

Economia Parma

Tag:

Sabato, 26 Gennaio 2019 10:27

In provincia di Modena fallisce un'azienda ogni due giorni

In provincia di Modena fallisce un'azienda ogni due giorni: dalla riforma del diritto fallimentare nuovi strumenti di prevenzione della crisi d'impresa

Un convegno organizzato dall'Ordine dei Dottori Commercialisti e degli Esperti Contabili di Modena presso la Camera di Commercio ha fatto il punto sulle novità in materia di concordato preventivo e sulle procedure attivabili per risanare le imprese in difficoltà.

MODENA, 25 GENNAIO 2019 – Ogni due giorni circa un'azienda modenese viene dichiarata fallita: pur se in leggera diminuzione tra il 2017 ed il 2018, infatti, il numero dei fallimenti iscritti presso il Tribunale di Modena rimane ancora su livelli di attenzione, specialmente nel settore immobiliare e ceramico. Nel 2018 in provincia di Modena sono state dichiarate fallite 168 aziende (a fronte di 363 istanze presentate) contro le 181 del 2017 (e 413 istanze). Lo stesso dicasi per le procedure concorsuali: dopo il record di 50 concordati preventivi ammessi nel 2015, nel 2017 ne sono stati autorizzati 47, diventati 34 nel 2018.

L'economia modenese – pur contraddistinta da eccellenze di livello internazionale – non è dunque esente da situazioni di criticità; in questo contesto si inserisce la nuova disciplina del diritto fallimentare (in vigore da quest'anno), che si caratterizza per un'impostazione votata alla prevenzione delle crisi di impresa più che alla sanzione dei casi conclamati, ed al perseguimento della continuità aziendale. Di questi temi si è parlato oggi presso la Camera di Commercio di Modena nel corso di un convegno organizzato dall'Ordine provinciale dei Dottori Commercialisti e degli Esperti Contabili, al quale hanno partecipato alcuni dei massimi esperti nazionali del settore e che ha visto la presenza di circa 300 professionisti.

"I dati relativi al contesto modenese – ha affermato nell'occasione Stefano Zanardi, Presidente dell'Ordine dei Dottori Commercialisti e degli Esperti Contabili di Modena - denotano un impatto significativo delle crisi aziendali sull'economia del territorio, per gli ovvi effetti 'a cascata' che le procedure concorsuali comportano nel nostro tessuto produttivo, caratterizzato dalla presenza di diversi distretti fortemente interconnessi. Per questi motivi è importante sviluppare i temi della riforma del diritto fallimentare e dei nuovi strumenti che il legislatore mette a disposizione per anticipare i segnali di crisi, ottenendo così una maggiore rapidità di risoluzione ed una auspicabile maggiore soddisfazione per i creditori. I Commercialisti, in particolare, svolgeranno grazie a questa riforma un ruolo fondamentale di consulenza e supporto degli imprenditori: la diagnosi precoce dello stato di crisi di un'azienda non può prescindere dalla corretta lettura dei dati di bilancio, oltre che dall'analisi dell'andamento economico generale e di quello dello specifico settore di attività".

I principi generali della riforma normativa introdotta in materia di crisi d'impresa sono stati illustrati da Renato Rordorf, ex Presidente Aggiunto della Suprema Corte di Cassazione: "Le due principali novità sono costituite dagli istituti giuridici dell'allerta e della composizione assistita: il primo supporta imprenditori e professionisti nell'individuazione tempestiva e preventiva dei segnali di crisi; il secondo consente di fornire un adeguato supporto all'imprenditore per individuare le possibili soluzioni alternative alla drastica liquidazione dell'azienda. Si tratta di strumenti inediti e potenzialmente molto impattanti, che potranno far compiere alla normativa italiana in campo fallimentare (la cui impostazione originale risale alla prima metà del Novecento) un salto di qualità, nonché adeguarla maggiormente alle mutate condizioni economico-giuridiche".

Il convegno organizzato dall'Ordine dei Dottori Commercialisti e degli Esperti Contabili di Modena ha inoltre ospitato gli interventi di diversi e qualificati relatori, come il dott. Pasquale Liccardo (Presidente del Tribunale di Modena), il prof. Alberto Jorio (già Ordinario di Diritto Commerciale preso l'Università di Torino), il dott. Giovanni Battista Nardecchia (Giudice Delegato del Tribunale di Monza), il dott. Giuseppe Limitone (Presidenza Sezione Tribunale di Vicenza), il prof. Sido Bonfatti (docente di Diritto Commerciale e Diritto Fallimentare presso l'Università di Modena e Reggio Emilia), il prof. Daniele Vattermoli (Ordinario di Diritto Commerciale presso l'Università La Sapienza di Roma), il prof. Danilo Galletti (Ordinario di Diritto Commerciale presso l'Università di Trento), il dott. Giovanni Sansone (Presidente del Tribunale di Gorizia), ed il prof. Luigi Foffani (Direttore del Dipartimento di Giurisprudenza dell'Università di Modena e Reggio Emilia).

Pubblicato in

Comunicati Economia Modena

Tag:

Domenica, 06 Gennaio 2019 08:56

Quando il Fondo Patrimoniale è fraudolento

di Mario Vacca 6 gennaio 2019 - La Corte di Cassazione, con sentenza n. 41704 del 26.09.2018, ha affrontato la controversia circa la costituzione di un fondo patrimoniale nel quale è stato conferito la sola nuda proprietà di beni immobili, ritenendo l'operazione reato di sottrazione fraudolenta al pagamento delle imposte, in quanto a totale favore dell'usufruttario e non dei bisogni della famiglia ed in più costituito successivamente alla notifica di tre avvisi di accertamento.

Il tribunale di Siena ha emesso la prima sentenza comminando quattro mesi di reclusione e la confisca della nuda proprietà dei beni conferiti, giudizio al quale il soggetto ha posto inutilmente ricorso avverso la Corte d'appello di Firenze e successivamente in Cassazione, articolando l'ultimo baluardo di difesa deducendo l'insussistenza dell'elemento oggettivo del reato, la mancanza dell'elemento psicologico e la qualificazione del bene come diversa dal corpo del reato.

Leggendo il ricorso si indica l'insussistenza dell'elemento oggettivo del reato, ritenendo che la costituzione del fondo patrimoniale non sia atto idoneo a rendere inefficace, integralmente o parzialmente, la riscossione coattiva delle imposte, stante l'impossibilità di ritenere il suddetto atto fraudolento; per quanto concerne la mancanza dell'elemento psicologico del reato, si è giustificata la mancata intenzione specifica di sottrarsi al pagamento delle imposte; in ultimo si è contestata la confisca dei beni immobili, esponendo che non potessero essere qualificati tanto come corpo quanto come profitto del reato.

La Suprema Corte ha affrontato tutte le motivazioni questioni in maniera chiara e precisa, effettuando prima una identificazione teorica della fattispecie criminosa descritta dall'articolo 11 D.Lgs. 74/2000.

La norma appena richiamata sanziona chiunque, al fine di sottrarsi al pagamento di imposte sui redditi o sul valore aggiunto, ovvero di interessi o sanzioni amministrative ad esse inerenti, per un importo complessivo superiore a cinquantamila euro, aliena simulatamente o compie altri atti fraudolenti sui propri o su altrui beni, idonei a rendere in tutto o in parte inefficace la riscossione coattiva.

L'oggetto giuridico protetto dalla disposizione esaminata non è il diritto di credito del Fisco, ma la garanzia patrimoniale generica ex articolo 2740 cod. civ., stante la configurabilità della condotta criminosa anche nella ipotesi in cui, dopo il compimento dell'atto fraudolento, avvenga comunque il pagamento dell'imposta.

A parere dei giudici il comportamento tenuto dal ricorrente rientra fra "gli altri atti" descritti dall'articolo 11 citato, essendo interpretabile come una clausola residuale che intende punire tutte quelle operazioni che, pur non rientrando nel novero delle alienazioni simulate, nonostante la loro legittimità formale, alterano la rappresentazione della realtà percepita dai terzi, mettendo a repentaglio o rendendo più difficoltosa la riscossione delle imposte.

Tra l'altro, giacché trattasi di un reato di pericolo concreto, perché si possa addivenire ad una condanna occorre che venga dimostrata la potenziale lesione delle ragioni dell'Amministrazione finanziaria, in ossequio al principio di offensività.

Nel caso di specie, il conferimento in fondo patrimoniale della sola nuda proprietà dei due beni immobili integra una condotta censurabile ai sensi dell'articolo 11 D.Lgs. 74/2000 sia perché rende più difficoltosa l'esecuzione (l'articolo 170 cod. civ. esclude l'esecuzione relativamente ai debiti che il creditore conosceva non essere stati contratti per scopi attinenti ai bisogni della famiglia) sia perché, riguardando non l'intera proprietà ma solo una parte del diritto dominicale, esso non porta alcun vantaggio a favore dei destinatari del fondo patrimoniale, sicché è evidente la natura fittizia e fraudolenta del congegno negoziale, attuato dopo che il contribuente ha avuto contezza delle pretese tributarie a suo carico.

In ordine al secondo motivo di ricorso, la Cassazione ha avvalorato le conclusioni dei giudici precedenti sostenendo che la competente Corte d'appello ha correttamente applicato la norma, ritenendola a dolo specifico e indicando tutte le circostanze di fatto necessarie per stabilire l'esistenza del fattore psicologico de quo.

Non ultimo, la Suprema Corte ha ritenuto infondato anche il motivo attinente alla confisca per equivalente, istituto previsto dall'articolo 240 c.p.: il profitto del reato, infatti, altro non è che la riduzione simulata o fraudolenta del patrimonio del contribuente, e non il debito tributario inadempiuto.

Pubblicato in

Economia Emilia

Tag:

Domenica, 30 Dicembre 2018 07:57

Esterometro

di Mario Vacca 30 dicembre 2018 - Il 2019 sarà caratterizzato dall'introduzione della fattura elettronica dal 2019 ma anche dal un nuovo spesometro mensile per le operazioni con l'estero. Di fatto si tratta di un nuovo modello Intrastat.

Particolare disanima la fornisce Assonime con la circolare 26 del 13 dicembre 2018 con la quale si illustrano le caratteristiche dell'obbligo e le sue concrete modalità applicative, anche alla luce delle indicazioni fornite dall'Agenzia delle entrate nell'area tematica del proprio sito dedicata alla fatturazione elettronica.

L'introduzione dell'esterometro – o spesometro transfrontaliero – si è resa necessaria al fine di portare a conoscenza del Fisco i dati delle operazioni che non transitano attraverso il SdI, dal momento che dal 2019 è stato abrogato l'obbligo di trasmettere all'Agenzia i dati delle fatture emesse e ricevute. L'obbligo di invio della nuova comunicazione riguarda tutti i soggetti passivi d'imposta stabiliti nel territorio dello Stato per le operazioni rese o ricevute a o da soggetti non stabiliti in Italia.

Particolare rilevanza riveste in questo caso l'attenzione nel comprendere quando un soggetto passivo sia considerato stabilito in Italia e quando invece deve essere considerato residente in altro paese.

Si evidenzia che un soggetto passivo è stabilito nel territorio dello Stato quando è ivi domiciliato o ivi residente, sempreché, in quest'ultimo caso, non abbia stabilito il domicilio al di fuori dell'Italia. Rappresenta un soggetto stabilito anche la stabile organizzazione Iva in Italia di un soggetto domiciliato e residente all'estero o in altro paese Ue, limitatamente alle operazioni da essa rese o ricevute (articolo 7, comma 1, lett. d), D.P.R. 633/1972).

Diversamente, non va considerato come stabilito in Italia, mantenendo lo status di non residente, il soggetto passivo Ue o extra-Ue che in Italia si è "solo" identificato direttamente o ha nominato un rappresentante Iva italiano. Infatti, ai sensi dell'articolo 11, paragrafo 3, del Regolamento 282/2011, "il fatto di disporre di un numero di identificazione Iva non è di per sé sufficiente per ritenere che un soggetto passivo abbia una stabile organizzazione in Italia".

Ciò premesso, sotto il profilo soggettivo, l'ambito applicativo dell'esterometro coincide con quello della fatturazione elettronica rivolgendosi ai soggetti passivi d'imposta residenti stabiliti in Italia, con la differenza che:

- l'obbligo della fatturazione elettronica riguarda le operazioni rese o ricevute che hanno come controparte soggetti residenti stabiliti in Italia;

- lo spesometro transfrontaliero riguarda le operazioni rese o ricevute che hanno come controparte soggetti non stabiliti nel territorio dello Stato.

La circolare in commento, poi, dedica un paragrafo all'individuazione dei soggetti residenti esonerati dal nuovo obbligo. Trattasi di coloro che sono altresì esonerati dall'obbligo della fatturazione elettronica, a conferma di come l'esterometro e la fatturazione elettronica risultino allineati. In particolare, rientrano nella semplificazione, in primo luogo,

I piccoli contribuenti, ossia le imprese e i professionisti in regime di vantaggio e quelli che applicano il regime forfetario ed i produttori agricoli in regime di esonero ex articolo 34, comma 6, D.P.R. 633/1972, godono sia dell'esonero della fattura elettronica che per l'inoltro dell'esterometro.

Per effetto delle modifiche al D.L. 119/2018 (cd. Decreto fiscale 2018) introdotte durante il relativo iter di conversione si aggiungono altre due categorie di soggetti esonerati, ovvero le associazioni sportive dilettantistiche che hanno optato per il regime 389/1991 e che nel periodo d'imposta precedente hanno conseguito proventi non superiori a 65.000 euro nell'ambito della propria attività commerciale e

coloro che sono tenuti all'invio dei dati delle fatture al Sistema tessera sanitaria (farmacie, medici, eccetera).

Pubblicato in

Economia Emilia

Tag:

Domenica, 23 Dicembre 2018 06:37

Chiarimenti sulla fatturazione elettronica. Sufficienti scontrino o ricevuta nell'attesa della fattura elettronica.

Chiarimenti sulla fatturazione elettronica. Sufficienti scontrino o ricevuta nell'attesa della fattura elettronica. L'Agenzia delle Entrate fornisce una serie di chiarimenti riguardo l'imminente entrata in vigore della disposizione.

di Mario Vacca Parma 23 dicembre 2018 - La trasmissione della fattura elettronica potrà essere effettuata entro i 10 giorni successivi dal momento della prestazione , ciò è previsto dal DL 119/2018 da poco convertito.

Qualche problema potrebbe porsi nell'ambito del commercio al dettaglio, ivi comprensi dei servizi di ristorazione, ove il cliente dovesse richiedere all'esercente l'emissione della fattura. L'art. 22 del DPR 633/72 dispone infatti che detta emissione non sia obbligatoria, se non richiesta dal cliente "non oltre il momento di effettuazione dell'operazione".

Al riguardo, nel tentativo di risolvere il problema, l'Agenzia delle Entrate ha pubblicato sul proprio sito - nella pagina delle FAQ - una duplice soluzione:

- nell'eventualità si scegliesse per l'emissione della fattura differita, il cedente potrà emettere una ricevuta o uno scontrino fiscale, che costituiranno documenti equivalenti al DDT; i corrispettivi certificati da ricevuta o scontrino, che siano stati successivamente fatturati, dovranno essere "scorporati" dal totale giornaliero;

- se invece si preferisse emettere la fattura immediata, trasmettendo il documento al SdI entro il termine per la liquidazione periodica, potrà essere rilasciata un'apposita quietanza (ai sensi dell'art. 1199 c.c. ), che non assume rilevanza fiscale o, in alternativa, una stampa cartacea della fattura o della ricevuta del POS. Anche in questa circostanza, però, si potrebbe optare per il rilascio dello scontrino o della ricevuta fiscale, che dovrebbero poi essere scorporati dall'ammontare giornaliero dei corrispettivi.

L'Amministrazione finanziaria fornisce anche ulteriori chiarimenti. In primis, atteso che, qualora il cliente sia un consumatore finale, l'esercente sarà comunque tenuto a consegnare una copia "analogica o elettronica" della fattura (salvo rinuncia dello stesso cliente), nel caso di "discordanza dei contenuti" fra fattura elettronica e copia cartacea della stessa sono considerati validi i dati riportati nel documento digitale, salvo prova contraria. Viene, infine, sottolineato che laddove la e-fattura sia preceduta dal rilascio dello scontrino o della ricevuta, i relativi estremi identificativi dovranno essere riportati nel documento, all'interno del blocco informativo "AltriDatiGestionali".

Con riferimento alle fatture differite, nelle "nuove" FAQ pubblicate, l'Amministrazione finanziaria ha precisato che i DDT possono essere conservati in maniera cartacea. Il soggetto passivo che decidesse di allegare i documenti di trasporto alla fattura potrebbe, da un lato, beneficiare della possibilità di usufruire del servizio gratuito di conservazione elettronica dell'Agenzia, ma dovrebbe porre particolare attenzione, dall'altro, a non superare i limiti dimensionali del singolo file fattura, pari a 5 MB, oltrepassati i quali il documento verrebbe scartato.

Anche per l'indicazione dei rimborsi richiesti dai professionisti per spese anticipate in nome e per contro della controparte, in luogo dell'utilizzo della sezione relativa ai beni e servizi ceduti o prestati con il dettaglio dell'importo e della natura dell'operazione ("N1"), è possibile compilare il blocco "AltriDatiGestionali", precisando la tipologia della spesa e l'ammontare della stessa nei campi previsti.

Pubblicato in

Economia Emilia

Tag:

Domenica, 09 Dicembre 2018 08:24

Sofferenze bancarie: come cambia lo scenario del recupero crediti

Come Cambia lo scenario del recupero crediti e dei prestiti bancari il giorno dopo l'introduzione di regole più stringenti per la copertura delle sofferenze bancarie.

di Mario Vacca Parma 9 dicembre 2018 - Lo scorso mese di Marzo sono stati pubblicati gli aggiornamenti alle linee guida della Vigilanza BCE con le quali sono state introdotte nuove disposizioni per la copertura dei crediti deteriorati in pancia alle banche. Tra le altre disposizioni, si prevede che la copertura dei crediti deteriorati non garantiti sia compiuta entro due anni e quelli garantiti entro massimo 7 anni.

I crediti deteriorati vengono classificati in tre categorie:

posizioni scadute da almeno 90 giorni di importo rilevante, pari ad almeno il 5% dell'esposizione da misurare sulla singola linea di credito e sull'importo ancora dovuto;

inadempienze probabili, generalmente detti Unlikely to pay (UTP), per le quali le banche rilevano un rischio in capo al debitore indipendentemente dallo scaduto; si tratta di segnali di allarme ma non di obblighi ed il tutto è condizionato dalla decisione dei singoli istituti;

le sofferenze vere e proprie, dette Non performing loans (NPL), che riguardano la cessazione del rapporto a seguito dell'insolvenza del debitore.

La questione dei debiti bancari cammina di pari passo con il concetto di crisi d'impresa e le nuovi disposizioni hanno genesi in un momento in cui anche la riforma fallimentare introduce molte novità. La problematica fondamentale riguarda le procedure di recupero che sono caratterizzate da una cronica lentezza delle procedure giudiziali.

Con le nuove linee guida viene modificato essenzialmente il modo in cui le banche procederanno alla gestione del credito, con ovvi appesantimenti dei loro bilanci a fronte di procedure di recupero che molto probabilmente avranno tempistiche superiori ai due anni entro i quali si prevede la svalutazione del 100% del credito.

Naturalmente sarebbe opportuno che le due situazioni tendessero a coincidere e questo traguardo potrebbe imprimere un'accelerazione verso il ritorno degli istituti ad erogare nuovamente credito ad imprese e famiglie oggi ai minimi storici.

Pubblicato in

Economia Emilia

Tag: