Visualizza articoli per tag: Imprese

Lunedì, 30 Settembre 2019 15:48

Montagna, dimezzamento Irap alle imprese e azzeramento per nuove e startup in 100 comuni

Montagna. Dimezzamento Irap alle imprese e azzeramento per nuove e startup, interessati 100 comuni montani, stanziati per il triennio 36 milioni di euro. Incontri nei territori con l'assessore Palma Costi. Sono circa 12mila le aziende, i commercianti, gli artigiani, i professionisti e i lavoratori autonomi coinvolti dal provvedimento regionale. Partono un percorso informativo e una campagna: primo appuntamento domani 1 ottobre a Pavullo (Mo).

Bologna –

Una serie di incontri per spiegare come possono essere sostenute le imprese nei comuni montani dell’Emilia-Romagna, a partire da quest’anno e per il prossimo triennio, con l’abbattimento dell’Irap deciso dalla Regione Emilia-Romagna per le aziende, i commercianti, gli artigiani, i professionisti e i lavoratori autonomi dell’Appennino emiliano-romagnolo. Un percorso informativo che partirà domani in provincia di Modena, a Pavullo, per poi snodarsi su altre zone appenniniche.

Il contributo riguarderà tre anni di competenza Irap: 2019, 2020 e 2021. Sarà assegnato tramite il meccanismo del credito d’imposta, in accordo con l’Agenzia delle Entrate. Le imprese e i lavoratori autonomi dei 100 Comuni montani interessati dal provvedimento risultano circa 12.000 e per assicurare a tutti il beneficio, la Regione ha stanziato 12 milioni di euro l’anno per il triennio, per un totale di 36 milioni di euro. In sostanza, la misura regionale consente il dimezzamento dell'Iran e l'azzeramento per tre anni per quelle nuove e le startup.

Ciclo di incontri

A fronte di un confronto e di un’attività d’informazione verso tutte le associazioni di categoria e i professionisti del settore, nonché di tutte le Amministrazioni comunali interessate, la Regione ha programmato, in collaborazione con le Province e la Città Metropolitana di Bologna, un calendario di incontri pubblici a cui parteciperà l’assessore alle Attività produttive Palma Costi. primo appuntamento domani 1 ottobre a Pavullo (Mo). Contestualmente sarà effettuata una campagna di informazione che coinvolgerà i centri appenninici interessati. E' poi on line un portale dedicato: www.bandoirap.it.

Il Bando Irap

A oggi, per disposizioni nazionali, non è consentito alla Regione ridurre direttamente e semplicemente le aliquote dell’imposta. Per questo, volendo assicurare un equivalente beneficio alle aziende, la regione ha deciso di attivare un sistema di “rimborso” della stessa: in particolare, con apposita legge regionale, è previsto un contributo pari al 100% del valore dell’imposta lorda dovuta nel 2017 fino a 1.000 euro, al 50% per gli importi maggiori di 1.000 euro e fino ad un massimo di 5.000 euro; infine, le nuove imprese, insediate a partire dal 1 gennaio 2018, potranno godere di una esenzione totale fino ad un massimo di 3.000 euro l’anno di imposta dovuta, per tre anni.

Un quadro normativo nel quale si sono cercate di facilitare le procedure quanto più possibile: con unica domanda si accederà direttamente al beneficio per i tre anni individuati. A seguito del bando, già varato nei giorni scorsi, ciascuna impresa o lavoratore autonomo potrà quindi presentare la propria richiesta per il periodo indicato.

In allegato il calendario di incontri nei comuni

Pubblicato in

Comunicati istituzionali Emilia

Tag:

Domenica, 29 Settembre 2019 08:35

Credito d’imposta per acquisto o aggiornamento dei nuovi misuratori fiscali adeguati all’emissione dello scontrino elettronico

Di Mario Vacca Parma 9 settembre 2019 -I soggetti esercenti attività di commercio al minuto ed assimilate sono obbligati a memorizzare elettronicamente e trasmettere telematicamente all’agenzia delle Entrate i dati dei corrispettivi giornalieri ai sensi dell’articolo 2, comma 1 D.Lgs 127/2015. L’adempimento è partito dal primo luglio 2019 per gli esercenti con volumi di affari superiori ai 400.000 euro mentre dovranno adeguarsi tutti gli altri entro il 01 gennaio 2020.

Al fine di agevolare, l’acquisto o l’adattamento degli apparecchi necessari per ottemperare al nuovo obbligo, misuratori fiscali ma più precisamente le stampanti fiscali, il comma 6-quinques dell’articolo 2, ha previsto la concessione di un credito d’imposta pari al 50% della spesa sostenuta, fino a un massimo (per ciascun misuratore) di:

250 euro in caso di acquisto;

50 euro in caso di adattamento.

Tale credito di imposta è utilizzabile in compensazione tramite modello F24 con decorrenza dalla prima liquidazione periodica dell’Iva successiva al mese in cui è registrata la relativa fattura per la quale si rende necessario un pagamento in forma tracciabile. Il codice tributo per l’utilizzo in compensazione è quello istituito con la risoluzione 33/E/2019, ossia “6899” da esporre nella sezione “Erario”, nella colonna “importi a credito compensati”, ovvero, nei casi in cui il contribuente debba procedere al riversamento dell’agevolazione, nella colonna “importi a debito versati”. Nel campo “anno di riferimento” è da indicarsi, invece, sempre l’anno di sostenimento della spesa che ha dato diritto al credito stesso.

All’utilizzo in compensazione non si applicano i limiti di cui all’articolo 1, comma 53, L. 244/2007 (250.000 euro) e all’articolo 34 L. 388/2000, come aumentato dall’articolo 9, comma 2, D.L. 35/2013 convertito, con modificazioni, dalla L. 64/2013 (700.000 euro).

La Bussola d'Impresa - Mario Vacca

Mi presento, sono nato a Capri nel 1973, la mia carriera è iniziata nell’impresa di famiglia, dove ho acquisito esperienza e ho potuto specializzarmi nel controllo di gestione e finanza d’impresa.

Queste capacità mi hanno portato a collaborare con diversi studi di consulenza tra Capri, Napoli e la penisola Sorrentina con il ruolo di Temporary Manager, per pianificare crescite aziendali o per risolvere crisi aziendali e riorganizzare gli assetti societari.

Nel corso degli anni le esperienze aziendali unite alle attitudini personali mi hanno permesso di sviluppare la capacità di prevedere e nel contempo essere un buon risolutore dei problemi ordinari e straordinari dei miei clienti.

Per migliorare la mia conoscenza e professionalità ho voluto fare esperienza in un gruppo finanziario inglese e, provatane l’efficacia ne ho voluta fare una anche in Svizzera.

Queste esperienze estere hanno apportato conoscenze legate al Family Business, alla protezione patrimoniale tanto per le imprese quanto per i singoli imprenditori e, alla gestione di società e conti esteri per favorire l'internazionalizzazione ed armonizzare la fiscalità tra i diversi paesi ove i clienti operano.

Nel frattempo ho maturato esperienza in Ascom Confcommercio per 12 anni - nel ruolo di vice presidente - ottenendo una buona padronanza della dialettica, doti di Pubblic Relation e, una buona rete di contatti personali.

Mi piace lavorare in squadra, mi piace curare le pubbliche relazioni e, sono convinto che l’unione delle professionalità tra due singoli, non le somma ma, le moltiplica.

Il mio obiettivo è lavorare sodo ma, con Etica ed Urbanità.

Riferimenti

Mario Vacca Questo indirizzo email è protetto dagli spambots. È necessario abilitare JavaScript per vederlo.

Telefono: +39 347 2955391

WEB Linkedin: https://www.linkedin.com/in/vaccamario/?originalSubdomain=it

Pubblicato in

Economia Emilia

Tag:

Martedì, 24 Settembre 2019 10:25

Imprendocoop, dall’ultima edizione nate tre cooperative

Una cooperativa di comunità; insegnamento delle discipline artistiche, in particolare a persone con disagio psico-sociale; formazione e sicurezza sul lavoro nello spettacolo.

Modena, 23 settembre 2019 - Sono le tre idee d'impresa premiate a conclusione dell’ultima edizione (la quinta) di Imprendocoop, il progetto per favorire l'occupazione e l'imprenditorialità ideato da Confcooperative Modena.

La cooperativa di comunità Savignano sul Panaro 2030 si è costituita il 19 luglio con lo scopo sociale di dare risposte ai bisogni espressi dai cittadini, nel rispetto del territorio.

La cooperativa Uranus ha già messo in scena uno spettacolo, con protagonisti gli allievi del corso di musical teenager, sul disagio giovanile e i rapporti talvolta difficili con i genitori.

La cooperativa Prima del Palco ha ideato il primo corso in Italia per formare i rigger, i tecnici specializzati negli appendimenti e lavorazioni in quota, fondamentali nell’allestimento di palchi, impianti e scenografie dei concerti ed eventi live; il corso partirà in dicembre, si terrà a Modena e sarà finanziato dalla Regione Emilia-Romagna.

Pubblicato in

Comunicati Lavoro Modena

Lunedì, 23 Settembre 2019 16:25

UniCredit e FEI: ulteriori 60 milioni di euro a sostegno delle microimprese italiane

UniCredit e FEI: ulteriori 60 milioni di euro a sostegno delle microimprese italiane grazie al programma Social Impact Banking di UniCredit. L’accordo segue quello da 50 milioni di euro siglato con il Fondo Europeo per gli Investimenti (FEI) nel 2018 a beneficio di circa 2.500 microimprese italiane, nonché le recenti linee di credito per imprese sociali e imprenditoria femminile; 110 milioni di euro il supporto complessivo del programma microcredito in Italia. Per ciascun prestito erogati fino a 25.000 euro supportati da una garanzia del FEI basata sul programma dell'Unione Europea per l'occupazione e l'innovazione sociale (EaSI). Le microimprese interessate possono richiedere l'accesso alla piattaforma Qredits, utile alla stesura di business plan.

Il Fondo Europeo per gli Investimenti (FEI, parte del gruppo BEI) e UniCredit hanno firmato un accordo da 60 milioni di euro a sostegno delle microimprese italiane attraverso il microcredito, le quali potranno beneficiare della garanzia FEI che rientra nell’ambito del programma EaSI (Employment and Social Innovation) della Commissione Europea. I prestiti sono disponibili per imprese individuali e microimprese con meno di dieci dipendenti e un massimo di 2 milioni di euro di fatturato o di patrimonio. L'obiettivo è sostenere queste aziende con prestiti fino a un massimo di 25.000 euro, fornire supporto per lo sviluppo delle loro attività e agevolare l’accesso a una rete di partner di settore.

L’accordo segue quello siglato a marzo 2018 che prevedeva un plafond di 50 milioni di euro a beneficio di circa 2.500 microimprese italiane, nonché i recenti finanziamenti a sostegno delle società a media capitalizzazione italiane con un focus specifico sull’imprenditoria femminile, l'innovazione (400 milioni di euro) e la lotta al cambiamento climatico (100 milioni di euro) oltre che l'erogazione di 50 milioni di euro a favore delle imprese sociali. Rispetto al primo accordo sul microcredito del 2018, questo comprende un portfolio più ampio e classi di rischio più elevate, così da estendere le adesioni all’offerta.

Marianne Thyssen, Commissario europeo per l'occupazione, gli affari sociali, le competenze e la mobilità del lavoro, ha affermato: “Sono lieta del fatto che abbiamo siglato un ulteriore accordo di microfinanza supportato da una garanzia EaSI da 60 milioni di euro con UniCredit che darà così maggiore slancio a 3.000 microimprenditori in Italia. Questo dimostra che la prima garanzia firmata l'anno scorso ha raggiunto il suo scopo, attestando il nostro continuo aiuto a coloro che incontrano difficoltà nell'accedere al credito. L'Unione Europea conferma quindi il proprio impegno nel garantire pari opportunità a tutti, senza esclusione alcuna”.

Jean Pierre Mustier, CEO UniCredit, ha commentato: "La continua cooperazione tra UniCredit e il FEI consente al nostro programma Social Impact Banking di sostenere molte aziende che altrimenti sarebbero escluse dai servizi bancari tradizionali. In questo modo possiamo aiutare molti imprenditori con prospettive di crescita che operano in Italia e, allo stesso modo, sostenere lo sviluppo dell'economia italiana nel suo insieme. Vogliamo in questo modo confermare il nostro supporto all'economia reale non solo nel nostro Paese ma anche in tutti i mercati in cui è presente la Banca".

Pier Luigi Gilibert, Amministratore Delegato del FEI, ha aggiunto: “Il programma EaSI ha permesso al FEI di differenziarsi in modo tangibile nel sostegno alle piccole imprese che hanno un reale impatto sociale. Conosciamo UniCredit e Qredits da molto tempo ed è con piacere che collaboriamo con loro per rendere disponibili finanziamenti a quelle aziende che ne hanno bisogno, sostenendo allo stesso tempo cause lodevoli”.

Elwin Groenevelt, CEO Qredits e Presidente dell'European Microfinance Network Board, ha dichiarato: “La microfinanza è diventata oggi la scelta di finanziamento alternativo più sostenibile e affidabile nelle

economie in via di sviluppo grazie anche a una serie di linee di credito personalizzate ora disponibili per tutti quei target non serviti in precedenza perché vulnerabili. Qredits è orgoglioso della crescita che il network della microfinanza ha visto negli ultimi anni e dei maggiori sforzi di collaborazione tra le organizzazioni di microfinanza e le banche, sia a livello nazionale che internazionale. L’adesione di UniCredit alla piattaforma di e-learning di Qredits ne è un ottimo esempio. Insieme possiamo rafforzare l'imprenditorialità e le nostre economie locali."

UniCredit gestirà la selezione delle microimprese e l'erogazione dei prestiti attraverso l’intera rete commerciale nazionale. Le imprese selezionate beneficeranno anche del supporto di consulenza e coaching fornito da UniGens, associazione di volontari composta da attuali ed ex dipendenti di UniCredit. Inoltre, le aziende interessate potranno accedere alla piattaforma di e-learning Qredits per definire e creare business plan completi ed efficaci da presentare al momento della richiesta di prestito. Le credenziali di accesso gratuito possono essere richieste al sito www.unicredit.it

Pubblicato in

Comunicati Economia Emilia

Tag:

Domenica, 22 Settembre 2019 09:18

Giro di boa al 14 settembre per la sicurezza bancaria

Di Mario Vacca Parma 22 settembre 2019 - Dal 14 settembre 2019 sono entrate in vigore alcune novità previste dalla direttiva europea PSD2 e gli istituti di credito dovranno adeguare le loro strutture.

Le banche sono obbligate ad autorizzare a “terze parti” l’accesso ai dati dei propri correntisti che avranno autorizzato siffatta comunicazione.

Le “terze parti” sono importanti tasselli del “sistema bancario” chiamate Pisp, Aisp e Cisp!

I Pisp (Payment Initiation Service Providers) sono società intermediarie tra il pagatore (consumatori o aziende) e la propria banca che hanno lo scopo di versare denaro ad un terzo soggetto. Vera e propria innovazione, con esse sarà possibile effettuare un pagamento su un sito di ecommerce senza inserire i dati della propria carta di credito, perché sarà il venditore ad accedere direttamente al conto (previa una prima autorizzazione del cliente) e prelevare. Per accedere al conto del cliente i Pisp devono comunque usare procedure di autenticazione mettendo a disposizione del cliente tutte le informazioni relative all’ operazione; In questo contesto si potrebbero ridurre le commissioni relative alle transazioni con carte di credito ed eliminare i pericoli della perdita della carta stessa.

Gli Aisp (Account Information Service Provider) sono servizi che "spiano" (dopo che il cliente abbia prestato il consenso) le operazioni effettuate sui conti correnti e con le carte, analizzando ed aggregando dati per fornire un quadro complessivo delle finanze in un'unica schermata arrivando a suggerire investimenti o prodotti di risparmio.

I Cisp (Card Issuer Service Providers) sono soggetti che emettono carte di pagamento. Attivi già da tempo nel Regno Unito, a differenza delle prepagate, queste sono direttamente collegate al conto corrente, anche se è stato aperto in una banca differente. Non essendo i detentori del denaro hanno canali privilegiati per accedere al conto.

La direttiva rafforza le misure a tutela dei correntisti al fine di prevenire frodi e furti di identità. La sicurezza dei clienti, secondo il testo, si basa su tre principi:

- Conoscenza: cioè una password o un codice pin che conosce solo l'utente;

- Possesso: uno strumento che possiede solo l'utente (uno smartphone o un token);

- Inerenza: cioè qualcosa che l'utente è, ad esempio un'impronta digitale o il riconoscimento facciale.

Le procedure di autenticazione delle banche devono prevedere almeno due di questi principi. Questi nuovi standard hanno portato diverse banche italiane a sostituire i sistemi di accesso al conto o di autorizzazione delle disposizioni sostituendo i vecchi token con altri di nuova generazione o creando nuove modalità quali il sistema di generazione di password sullo smartphone.

Sembrerebbe che il problema dei token attuali sia data dalla vulnerabilità del codice generato (l'Otp, one time password) che pura pochi secondi ma non esclude la possibilità che un truffatore informatico possa utilizzarlo per compiere una seconda veloce operazione, drenando soldi dal conto del cliente. Con le nuove regole, invece, il codice "restituito" al cliente è valido solo e soltanto per quella operazione.

Mentre la direttiva si preoccupa della sicurezza desta anche qualche preoccupazione in ordine alla comunicazione dei dati, infatti dal 14 settembre sarà ancora più importante prestare la massima attenzione ai consensi da fornire al proprio Istituto perché se è vero che i nuovi servizi potrebbero essere utili a molti consumatori, è altrettanto vero che si tratta di condividere informazioni preziose, da fare con la massima cautela.

Pubblicato in

Economia Emilia

Tag:

Domenica, 15 Settembre 2019 06:26

Agenzia delle Entrate, linee guida 2019 contro la lotta all’evasione

Di Mario Vacca Parma 15 settembre 2019 - L’Agenzia delle Entrate con la circolare n. 19 dell'8 agosto 2019 fornisce i dettagli sull’attività di compliance e sui controlli indirizzati a piccole e grandi imprese.

Il documento offre importanti spunti di riflessione; emerge che per ridurre la differenza tra entrate fiscali teoriche ed effettive, sarà fondamentale l’incrocio dei dati disponibili in tempo reale grazie a due delle novità fiscali del 2019: fattura elettronica e corrispettivi telematici.

In pratica la circolare concretizza le linee strategiche del triennio 2019-2021 fissate dall’atto di indirizzo del MEF. Un supporto alle attività di analisi del rischio evasione sarà dato anche dalle informazioni acquisite su conti correnti sia Italiani grazie alle ultime disposizioni, che esteri detenuti da residenti italiani per effetto della procedura di cooperazione internazionale per il contrasto ad evasione ed elusione fiscale; in pratica le attività di prevenzione e contrasto all’evasione fiscale si basano sull’analisi dei dati e delle informazioni a disposizione e su approcci diversificati volti ad individuare le caratteristiche dei contribuenti ritenuti più a rischio. I big data e l’intelligenza artificiale diventano gli strumenti principe per contrastare l’evasione fiscale.

Accanto alle attività di controllo, gli uffici dell’Agenzia delle Entrate restano in prima linea nelle attività finalizzate alla promozione dell’adempimento spontaneo con l’invio delle cosiddette lettere di compliance.

L’attività di controllo include anche l’estensione dei limiti per l’accesso al regime forfettario per le partite IVA: “Con l’estensione della platea dei potenziali beneficiari, dovranno essere messi in campo una serie di presidi finalizzati a evitare che possano accedere illegittimamente al regime soggetti che non posseggono i requisiti prescritti dalla legge.”

Per le imprese di minori dimensioni, invece, la selezione si indirizzerà prioritariamente nei confronti di soggetti che sottofatturano le prestazioni attive o portano in detrazione costi non inerenti l’attività esercitata.

Tra i fattori di rischio, l’Agenzia delle Entrate indica i seguenti:

presenza di crediti IVA in apparenza non giustificabili in base ai dati economici, ovvero ai regimi normativi vigenti (ad esempio aliquote differenziate tra acquisto e vendita);

effettuazione di acquisti da soggetti che omettono la presentazione delle relative dichiarazioni fiscali e del modello “Comunicazione delle liquidazioni periodiche IVA”;

presenza di un elevato importo dei costi c.d. “residuali”;

acquisti effettuati da controparti che dichiarano l’esercizio di attività rientranti in codici ATECO c.d. residuali (ad esempio i codici che terminano con la dicitura n.c.a.);

presenza di bassa redditività anche a fronte di ricavi costanti o in crescita nel tempo.

La circolare fa focus sull’attività di “tutoraggio”, strumento che permette la diversificazione dei controlli in base ai risultati delle analisi del rischio.

L’obiettivo delle attività di verifica sarà quello di intercettare e contrastare i fenomeni di: “pianificazione fiscale nazionale e internazionale aggressivi più complessi, anche tramite l’uso delle banche dati a disposizione dell’Agenzia e il ricorso, da parte delle strutture regionali, all’interazione con le giurisdizioni fiscali estere, attraverso le forme di cooperazione amministrativa assicurate dal Settore internazionale della Divisione contribuenti.”

Pubblicato in

Economia Emilia

Tag:

Domenica, 08 Settembre 2019 14:34

Banca D’Italia e controllo dei movimenti in contante

di Mario Vacca Parma, 8 settembre 2019 - La Banca d’Italia ha avviato lo sorso 02 settembre i controlli sulle operazioni realizzate in contanti oltre i 10 mila euro monitorando in particolare prelievi e versamenti per più di 10 mila euro al mese. Obiettivo primario è la riduzione del rischio di riciclaggio anche attraverso il contrasto all’uso del contante che in Italia supera l’80% dei pagamenti totali.

L’Unità di Informazione Finanziaria (UIF) di Bankitalia specifica che le banche, gli uffici postali e altri istituti di pagamento segnalino tutte le operazioni che complessivamente superino il nuovo limite, precedentemente fissato in euro 15 mila. La segnalazione è definita “comunicazione oggettiva“, effettuata su base mensile, da inoltrare entro il 15 del mese successivo. La prima comunicazione del 15 settembre riguarderà i dati aggregati di di aprile, maggio, giugno e luglio.

L’eccessiva presenza di contante nelle casse degli esercizi commerciali rappresenta anche un notevole rischio per la loro stessa sicurezza.

L’UIF ha realizzato uno studio dal titolo «L’uso del contante e il riciclaggio», con il quale si fotografa la situazione dei pagamenti in Italia diviso per regioni, attività economiche ed interessi dei soggetti. Naturalmente in questi ultimi anni molte sono state le leggi e le norme volte a favorire il controllo dei flussi a favore dell’antiterrorismo ma non è da escludere che tali norme abbiano come interesse principale la lotta all’evasione, infatti lo stesso studio recita che l’utilizzo del contante risulta legato a stretto giro con le dimensioni dell’economia sommersa.

L’abitudine ad utilizzare il contante sembrerebbe più diffusa in alcune zone d’Italia, come nei comuni litoranei ad alta intensità di turismo o nei comuni montani che non hanno a disposizione i servizi bancari nelle immediate vicinanze. Parrebbe che al Sud che si registri una minore propensione ai pagamenti elettronici, ma con sorpresa alcuni dati avrebbero evidenziato che al nord ed in particolare in Lombardia e in Veneto, l’utilizzo del contanti viene utilizzato in particolar modo in transazioni sospette, forse anche a causa delle maggiori disponibilità del territorio.

L’UIF non ha ancora deciso come agire a seguito delle segnalazioni ricevute dagli istituti finanziari e pertanto si attenderà il riscontro dei primi dati a partire dal 15 settembre.

Pubblicato in

Economia Emilia

Tag:

Giovedì, 05 Settembre 2019 14:40

Ok della Cisl a nuovo Patto per lo sviluppo di Modena

La Cisl giudica favorevolmente la proposta di un nuovo Patto per lo sviluppo di Modena lanciata ieri dal sindaco Gian Carlo Muzzarelli al Tavolo dell’economia riunito in municipio. il segretario generale della Cisl Emilia Centrale William Ballotta: «Anche governo Conte bis coinvolga parti sociali».

Modena -

«Il Patto per la crescita, firmato cinque anni fa, ha dato buoni risultati, ma è opportuno non sedersi sugli allori e rilanciarlo – afferma il segretario generale della Cisl Emilia Centrale William Ballotta – Apprezziamo, innanzitutto, la conferma del metodo adottato dal sindaco, cioè il coinvolgimento delle parti sociali e l’invito a una loro partecipazione attiva, che consente di arrivare alla condivisione dei progetti. Per parte nostra, - ribadisce Ballotta - siamo pronti e disponibili a continuare a offrire il nostro contributo di idee.

Per noi, per esempio, è fondamentale il massimo sostegno al sistema scolastico e della formazione professionale, affinché i nostri ragazzi abbiano le conoscenze e competenze necessarie per le imprese modenesi che competono sui mercati mondiali».

Ricordando che un “patto di comunità” per il rilancio del territorio è uno degli obiettivi principali che la Cisl si era data fin dal suo congresso 2013, Ballotta auspica che anche il nascente governo “Conte bis” possa in qualche modo adottare il modus operandi modenese.

«Di fronte alla crescita zero e un Paese politicamente spaccato, è indispensabile un dialogo sui problemi, sia sociali che economici, e sulle loro possibili soluzioni – dichiara Ballotta – Dal nuovo esecutivo ci aspettiamo un'equa riforma fiscale fondata sulla lotta all’evasione e la riduzione delle tasse per lavoratori dipendenti e pensionati, una politica industriale rispettosa dell'ambiente, politiche attive del lavoro e degli ammortizzatori sociali, la revisione dello “sblocca cantieri” e avvio dei lavori per le infrastrutture, discontinuità sulle questioni della sicurezza e immigrazione rispetto al governo precedente. Vanno, inoltre, affrontati – conclude il segretario generale della Cisl Emilia Centrale - i temi delle pensioni, dei rinnovi contrattuali dei lavoratori pubblici e privati, nuove assunzioni in tutta la pubblica amministrazione (a cominciare dall’istruzione e sanità) per far fronte ai pensionati con quota 100».~

Pubblicato in

Cronaca Modena

Domenica, 01 Settembre 2019 08:21

Liquidazione del patrimonio con redditi futuri nel ricorso per sovraindebitamento

Come in mare aperto, anche in ufficio è necessario un leader capace di motivare il team, esaltarne i punti di forza, aiutarlo a risolvere problemi e capace di prendersi la responsabilità.

di Mario Vacca Parma 1 settembre 2019 - Nel ricorso per sovraindebitamento la procedura di liquidazione rappresenta un altro strumento di soddisfacimento dei creditori del soggetto non fallibile, raffigurato come procedimento esecutivo-espropriativo d’indole concorsuale, avente ad oggetto l’intero patrimonio del debitore, fatta eccezione dei beni espressamente esclusi.

Si evince che tale disciplina è strutturata analogamente ad una tradizionale procedura fallimentare, e si compone nelle fasi dell’apertura, dell’inventario dei beni, della formazione dello stato passivo ed infine dell’esdebitazione. Oggetto della liquidazione sono tutti i beni del debitore, compresi gli accessori, le pertinenze e i frutti prodotti dai beni ( anche i beni sopravvenuti nei quattro anni successivi al deposito della domanda di liquidazione, dedotte le passività incontrate per l’acquisto e la conservazione dei beni medesimi) ad eccezione di quelli personali, che ai sensi dell’articolo 14-ter, comma 6, L. 3/2012 possono individuarsi nei crediti impignorabili, dei crediti aventi carattere alimentare e di mantenimento, degli stipendi, delle pensioni, dei salari e di ciò che il debitore guadagna con la sua attività, sia pure nei limiti di quanto occorra al mantenimento suo e della sua famiglia indicati dal giudice, dei frutti derivanti dall’usufrutto legale sui beni dei figli, dai beni costituiti in fondo patrimoniale e dei frutti di essi.

Il 14 maro 2019 il Tribunale di Pordenone ha espresso che la procedura di liquidazione del patrimonio prevista dalla L. 3/2012 in tema di sovraindebitamento può essere esperita anche in assenza di beni da liquidare, facendo affidamento soltanto sui redditi futuri del debitore. Il Tribunale ha fornito un’indicazione molto rilevante in quanto gli articoli del c.c. al riguardo non offrono un valido supporto a dirimere questione.

Dalla sentenza è possibile evincere he a sostegno della pronuncia viene evidenziato che nella nozione di “beni” di cui all’articolo 810 cod. civ. possano rientrare anche le somme di denaro, e:

il fatto che l’articolo 14 ter, comma 6, lett. b), L. 3/2012 esclude dalla liquidazione i redditi da stipendi e pensioni solo nei limiti di quanto occorre al mantenimento proprio e della propria famiglia;

il fatto che nel patrimonio da liquidare rientreranno ex articolo 14 undecies 3/2012 anche i crediti eventualmente sopravvenuti nel quadriennio successivo al deposito della domanda di ammissione alla procedura così da far rientrare all’interno del patrimonio del debitore ogni somma idonea a soddisfare i creditori;

il fatto che, in difetto di beni da alienare, permane comunque l’utilità del liquidatore, posto che allo stesso è demandato anche il compito di accertamento dei crediti, riconoscimento dei diritti di prelazione e predisposizione dei piani di riparto al fine di soddisfare i creditori.

Fortunatamente il principio espresso dal Tribunale rafforza la legge e fornisce un precedente che sarà colto senza riserve – da futuri ricorrenti.

Pubblicato in

Economia Emilia

Tag:

Martedì, 27 Agosto 2019 14:26

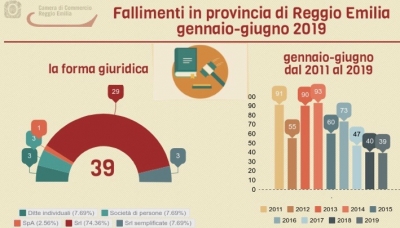

Reggio Emilia, 39 fallimenti in 6 mesi

Con 39 fallimenti aperti in provincia di Reggio Emilia, il primo semestre 2019 conferma sostanzialmente il dato osservato un anno fa: fra gennaio e giugno dell’anno scorso, infatti, erano 40 le procedure fallimentari aperte nel nostro territorio.

Per quanto riguarda i primi sei mesi del 2019, come sottolinea l’analisi effettuata dall’Ufficio Studi della Camera di Commercio su dati del Tribunale di Reggio Emilia, il manifatturiero è il settore nel quale si sono riscontrati il maggior numero di dissesti; sono stati 15 i fallimenti aperti nell’industria, quasi il doppio di quelli registrati nello stesso periodo del 2018, quando erano stati 8.

L’industria della fabbricazione di prodotti in metallo – che ha visto salire da 2 a 6 le imprese del comparto che hanno dichiarato fallimento - è stata quella che ha pagato il prezzo più alto, rappresentando, da sola, il 40% delle procedure fallimentari registrate nell’industria manifatturiera.

Sempre nel manifatturiero sono presenti 3 fallimenti nell’ambito dell’industria meccanica, 2 nel tessile-abbigliamento, altrettanti sia nella ceramica che negli “altri prodotti manifatturieri”.

In calo, invece, le procedure aperte nelle costruzioni che si riducono di cinque unità passando dalle 11 del gennaio-giugno 2018 alle 6 dell’analogo periodo dell’anno in corso.

Sono stati 9, poi, i fallimenti aperti nel settore del commercio e dei pubblici esercizi, dato in leggera crescita rispetto a quello del 2018, quando se ne contavano 8. Delle 5 procedure fallimentari del commercio, 2 hanno riguardato attività all’ingrosso e 3 negozi di vendita al dettaglio, con una prevalenza di commercio di articoli di abbigliamento.

Relativamente ai pubblici esercizi, i dissesti sono passati dai 2 del 2018 agli attuali 4.

Per quanto riguarda le attività immobiliari, il primo semestre dell’anno in corso ha visto l’apertura di 3 fallimenti, confermando il dato del 2018.

Nel comparto dei servizi di supporto alle imprese, le procedure fallimentari sono state complessivamente 6 e hanno riguardato attività di logistica (3), editoriali e di noleggio.

Infine, non si è registrato alcun fallimento aperto nel corso dei primi sei mesi di quest’anno nell’ambito dei servizi rivolti alle persone, mentre erano stati 4 nel 2018.

Fonte:Camera di Commercio, Industria, Artigianato e Agricoltura di Reggio Emilia

Pubblicato in

Comunicati Lavoro Reggio Emilia